DeFi(去中心化金融)已经成为区块链行业的核心驱动力之一,吸引了大量的用户和资本。随着区块链技术的不断发展,不同公链在其特定的技术架构和市场需求下,形成了各自独特的 DeFi 生态系统。

Solana:快速崛起的 DeFi 新秀

根据 Messari 的 2024 年第一季度报告,Solana 的 DeFi 交易量持续增长,日均现货 DEX 交易量环比增长 319% 至 15 亿美元。特别是以 SLERF 和 BOME 为首的 Memecoin 的交易推动了这一增长。Solana 已成为散户和 Memecoin 交易者的聚集地,其极低的交易费用和快速的最终状态确认,使 DeFi 协议能够为用户提供其他区块链网络无法支持的丝滑用户体验。在 SOL 价格稳步增长的背景下,Solana 的总锁仓价值(TVL)也增长到了 43.11 亿美元。与其他公链一样,Solana 的 TVL 主要贡献也由 DEX、LST、借贷平台和 Perps 构成。

去中心化交易所 (DEX)

去中心化交易所一般都是单链的,围绕某一个生态开展,对于非 EVM 的 Layer 1 链,如 Solana,尤为如此。

Raydium

Raydium 允许任何人创建一个池并引导代币的流动性。这一功能使得 Solana 上推出了极大数量的 meme 币,也一度使 Raydium 成为 meme 币发行的首选 DEX。也使得 Raydium 的 TVL 占 Solana 生态第一,TVL 约为 9.65 亿美元, 24 小时交易量约为 11.62 亿美元。

但随着 Pump.fun 为代表的 Meme 平台(Blinks/Moonshot)兴起,逐渐取代 Raydium 发起项目的场景,更多的 Meme 通过其他平台而非 Raydium 启动,Radyium 的影响力就会逐渐下降,如果 Meme 平台自建 DEX,这将对 Raydium 造成更大的影响。

Jupiter

Jupiter 作为流动性聚合器,将在 Solana 上所有主要 DEX 和 AMM 中找到最优惠的价格路线,能够最大程度地减少滑点和交易费用,使得交易过程更加高效、对用户更加友好。

Jupiter 既是 Solana 生态中领先的 DEX 平台,还拥有一个去中心化的永续合约交易平台,用户可以在该平台上以高达 100 倍的杠杆率进行多头或空头头寸。用户可以作为交易者或流动性提供者参与。当交易者寻求开立杠杆头寸时,他们会从池中借入代币。作为回报,流动性提供者从这些杠杆交易活动中赚取费用,以及借入费用和掉期收益。作为 JLP 持有者,您将获得永续交易交易所产生的费用的 75% 。这笔钱直接再投资到 JLP 中,提高 JLP 的价格,并促进收益和收益的持续复合。

简单的说,买入 JLP 在慢牛中走势要比稳定币好,APR 有 31% ,而且 JLP 无需主动“质押”代币或“收获”收益。直接体现在币价上,从 23 年 12 月 1.5 U 到现在 3.1 U。

在 Solana 的 meme 热度加持下, 7 月 4 日 Jupiter 宣布推出一个 MEME 市场发掘工具 APE。该平台最核心的功能有两个。第一个核心功能是发现最新上线的代币,APE 会不停刷新 Orca、Raydium 和 Meteora 的 100 种最新代币。在点开具体的代币后,会有详细的代币检查结果,尤其是 RUG 风险筛查。

Solana 上的 Perp DEX 交易量主要由各类活跃积分计划引导。可以说积分数量是影响用户交易的重要助推。Jupiter 积分系统,以 0.8 U 计算,用户最少可以得到 960 U。TGE 时奖励了所有使用过 Jupiter 的用户 200 $JUP,Swap 过一次也算,大概价值 80 U,算是今年的大毛了,对于后续吸引用户有很大助力。距离最近的是接下来第二轮的投票 ASR 质押投票奖励 7-9 月份质押活跃奖励,jup 下一次空投是在明年 1-2 月。

Orca

凭借着口号 “DEX for people, not programs” 长期霸榜 Solana DEX 前列,拥有类似于 Uniswap V3的集中流动性主动做市 – Whirlpools。

在新的模型下,LPs 可以选择将流动性聚集在一定的价格区间内,流动性不再是均匀地落在 0 到正无穷的曲线上,而是能够促使主要的流动性集中交易最频繁的在市价中间,大幅提升资本利用的效率,获得更多做市利润。

ORCA 是 Solana 生态顶级的 DEX,作为头部公链的头部 DEX,ORCA 的 FDV 仅 2.68 亿美元,从 Orca 的 FDV 也可以看出其他链、其他 DEX 的泡沫情况。

流动性质押(LST)

Solana 上的用户对流动性质押的需求不强,主要因为 Solana 没有最低质押量要求,且 SOL 的价格相对较低,大大降低了成为验证者的门槛。

Jito (JTO)

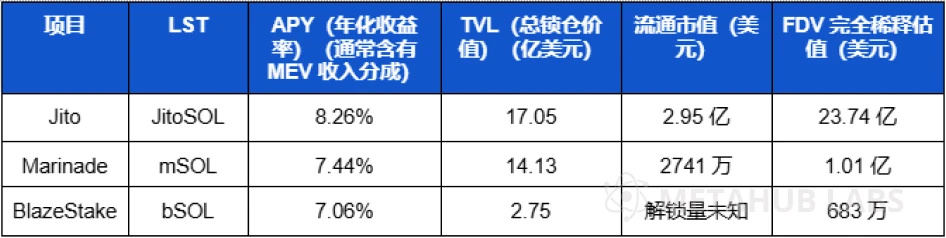

Jito 在 2023 年 9 月推出了空投积分计划,并在 Lido 退出 Solana 后迅速成为该赛道的龙头项目。JTO 的 TVL 为 17.05 亿美元,是 Solana 生态中 TVL 最高的项目。Jito SOL 的质押 APY 目前为 8.26% ,由 Solana 质押收益率和 MEV 收入分成。

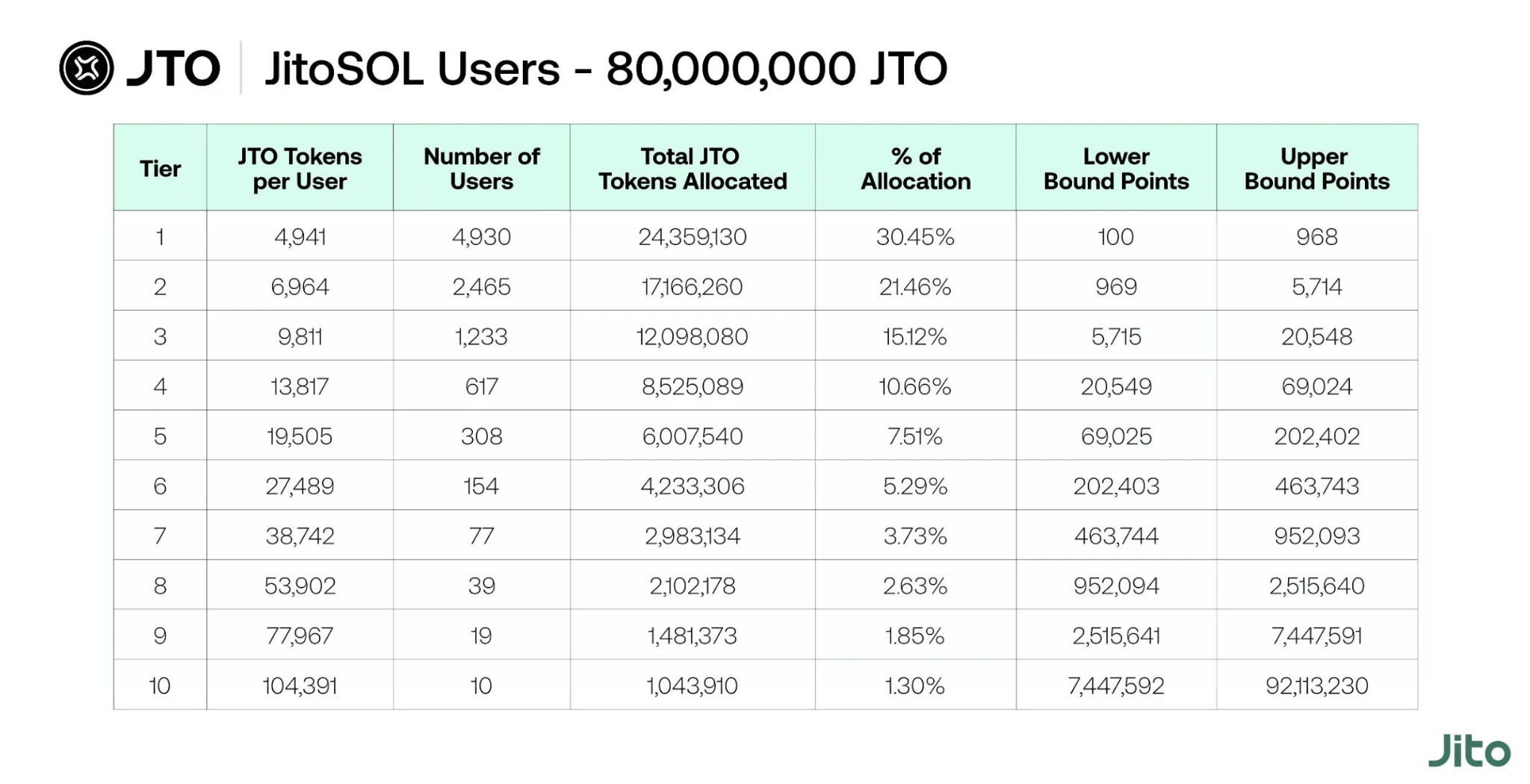

JitoSOL 用户的空投资格系根据 Jito 积分计划的排名决定,只有积分等于或超过 100 分的 JitoSOL 用户才符合空投要求,最终确定了十个级别的分配标准。

由图可见,最低档位可获得 4941 个 Jito 按首日 2.13 U 计算最低可得到 10524 U

通过质押 SOL 获得 JitoSOL,每个 JitoSOL 每天都会累积 1 积分。去做借贷每个 JitoSOL 1.5 积分,在任何 JitoSOL/xSOL 货币对中提供流动性,每个 JitoSOL 可获得 1.5 点积分,为 JitoSOL/SOL LP 获得 2.5 点积分,为 JitoSOL/USDC(以及 JitoSOL/UXD 和 JitoSTOL/stETH 等其他波动性货币对)获得 3.5 点积分。

Marinade

Jito 专注于流动性质押,Marinade 原生质押更受欢迎,APY 也更高,这让 Marunade 也成为了生态头部项目,拥有 14.13 亿美元的锁仓量。拥有和 Jito 接近的锁仓量,市值和 FDV 却相差几十倍,是因为 Marinade 知名度远远没有 Jito 高,也说明了 $MNDE 有一定的潜力在。

BlazeStake

BlazeStake 的 TVL 是 Solana 生态第二大 LST 项目,约为 2.75 亿美元。目前预估质押 APY 为 7.06% ,略低于 Jito。FDV 为 687 万美元,对比 Jito 的 23.87 亿美元,一方面有增长的空间,一方面是生态内主要还是 memecoin 玩家为主,是需要高 APY 去和头部项目抢用户的。

因为文章不会含有投资建议和具体项目推荐,我们会在推特 @MetaHub_ZH 上发布更多 SOLANA 生态流动性质押的项目研究。

借贷

Save

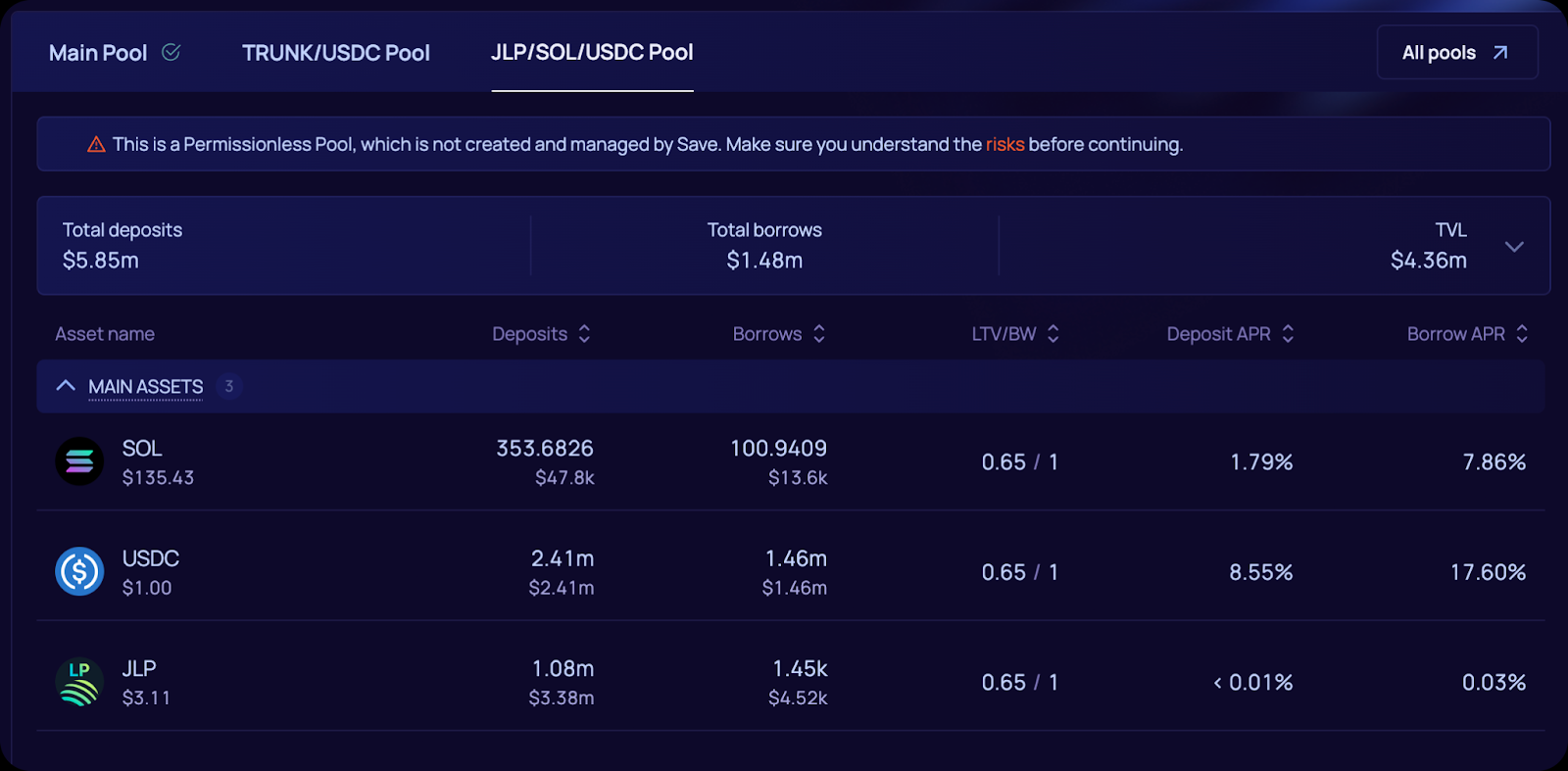

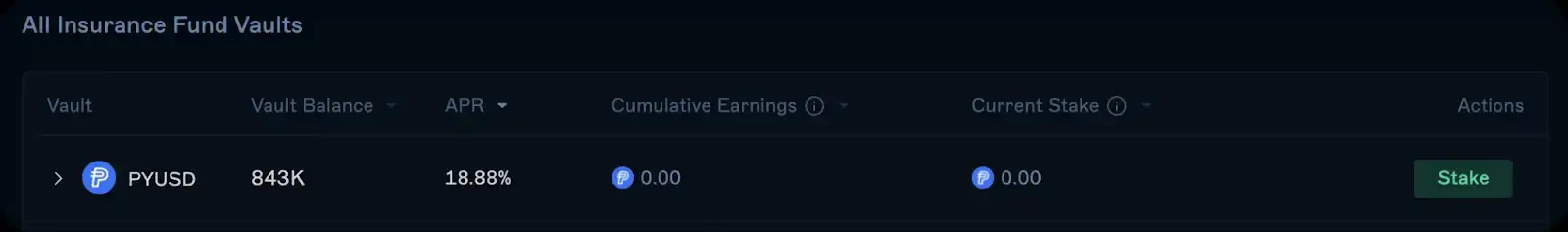

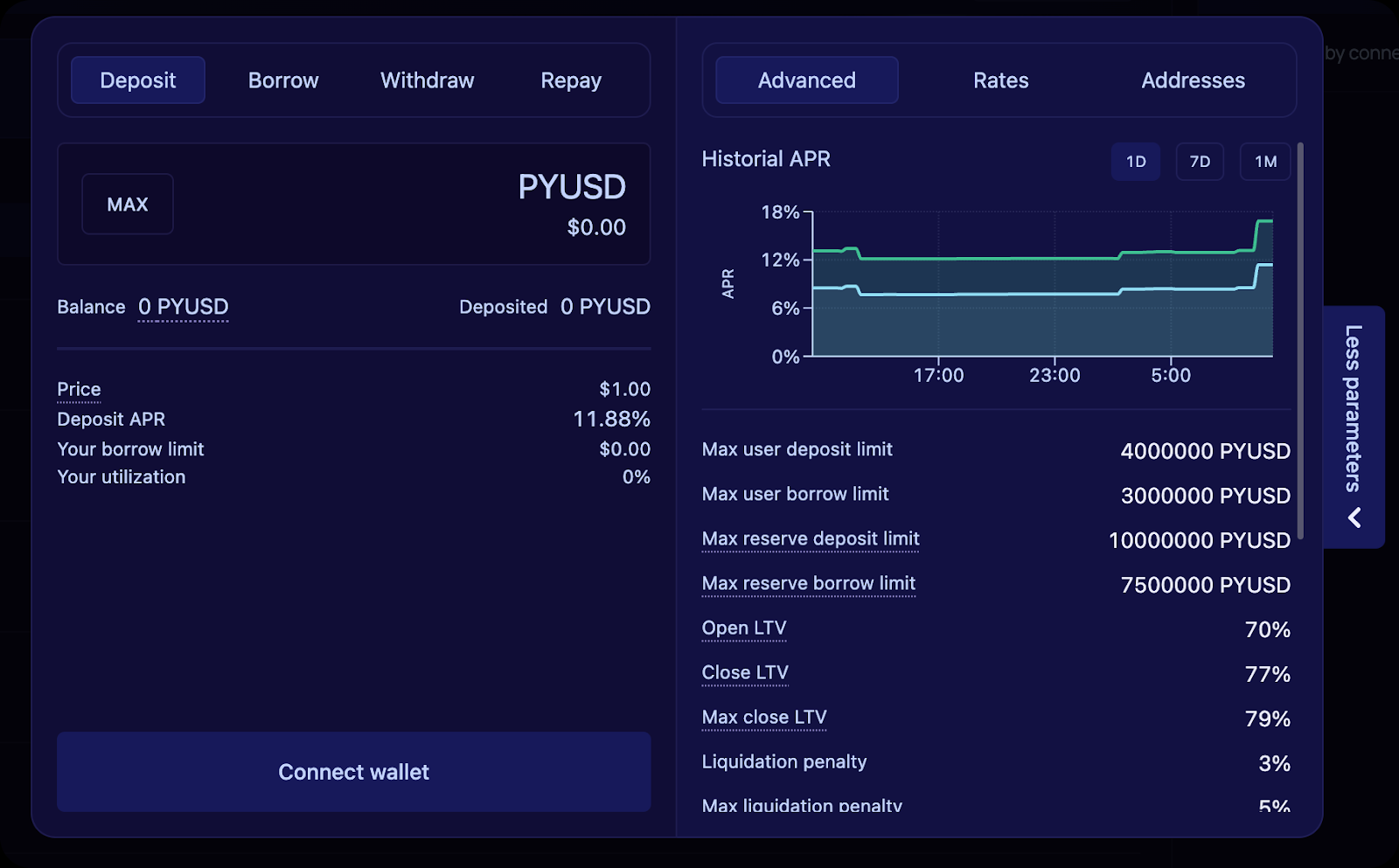

Save(原名 Solend,因为后来还支持 SUI 了)是 Solana 上用于借贷的算法去中心化协议。借贷已被证明是 DeFi 生态系统的关键。目前的借贷产品普遍速度慢且价格昂贵,但是在 Solana 上,Save 可以扩展到速度快 100 倍、成本低 100 倍。

在 22 年 11 月发生了一起针对稳定币 USDH 的预言机攻击,The Stable、Coin 98 和 Kamino 的隔离池(Isolated Pools)皆受到影响,并产生 126 万美元的坏帐,Save 进行了全额赔偿。从事件中也不难看出,预言机对于 DeFi 生态的重要性,在 PYTH 面世以前 Solana 生态也确实缺乏安全快速的预言机基础设施。

后来 Save 采用了 PYTH 预言机,类似于 Solana 版本的 Chainlink,为区块链项目提供价格数据和市场数据。它提供「关键任务级别」的价格数据,以安全和零延迟的方式,为各类资产类别(如加密货币、外汇、商品和股票)提供数据。

从目前来看,一方面是 Solana 生态资金对借贷需求不高,也考虑到之前出现的安全问题,Solana 生态的借贷产品寥寥无几,近期新的借贷协议 Marginfi 即将面世,也是值得期待的。

衍生品

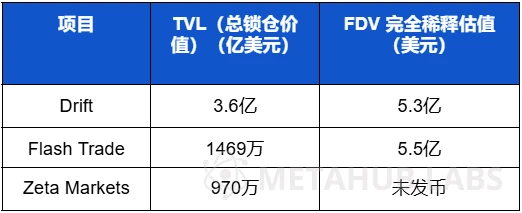

衍生品是从基础资产中获取价值的金融合约,用于管理风险和推测未来市场走势。除了已经提过的 Jupiter,还有 Drift、Flash Trade、Zeta 等多个衍生品协议。

在 FTX 事件之前,Mongo 一直位居榜首,随着 SEC 指控 Avraham Eisenberg 操纵 MNGO 代币在加密平台 Mango Markets 上作为证券提供和出售,Eisenberg 因刑事指控被送进监狱,平台锁仓量一度接近于零。目前平台的锁仓量在 1500 万美元左右,略低于 Flash Trade,而目前位于榜首的 Drift TVL 在 38 亿美元左右,是现在 Mongo TVL 的 25 倍,更是超越了 Mongo 巅峰时期的 20 亿美金。

Drift

拥有 3.6 亿美金 TVL 的 Drift ,拥有盘前交易、 20 倍杠杆、抵押借贷等多功能的一体化 DEX。

该项目得到了专注于加密货币的投资公司 Multicoin Capital 的支持,该公司于 2021 年 10 月为 DEX 领投了 380 万美元的种子资金。

Drift 协议目前运行其 v2,这是该项目 v1 的续集,提供增强的流动性、做市和抵押,以改善交易体验。

该协议在去年发布 Drift v2时补充说,Drift v1 在六个月内吸引了超过 15, 000 名累计用户,交易量超过 100 亿美元,可见 Drift 的受欢迎程度和吸金能力。

Flash Trade

专注于 Solana 网络的去中心化现货和合约交易所,特点是交易费用低,并且对价格影响很小。

Flash Trade 有一个独特的多资产池系统,它是 Solana 上首个采用这种技术的系统,还使用了创新的 NFT 结构来增加用户参与度和账户功能。

Flash Trade 的独特之处在于它的池对点交易模式,这种模式确保了零价格影响和最佳的交易条件。流动性提供者则通过收取交易费用获得回报。

此外,采用 Pyth 预言机和备份预言机系统进行动态定价,以确保系统的高正常运行时间。通过加入 NFT,平台进一步游戏化了交易过程,激励用户更多地参与。

用户体验好+池对点+NFT 的玩法吸引了 1700 万美元的 TVL,也是相当厉害的。

Zeta Markets

Zeta Markets 是一个 DeFi 衍生品平台,旨在通过向个人和机构等提供流动性、抵押不足的衍生品期权和期货交易,实现衍生品交易民主化。该平台提供两个核心产品:DEX(去中心化衍生品交易所)和 FLEX(期权铸造和拍卖基础层,使任何协议都能够利用期权)。他们的使命是简化衍生品交易体验,让任何人都可以对冲、投机并对市场走势发表意见。

操作页面看起来简洁丝滑,K 线图接的 Tradingview,代币有空投预期,难怪能有上千万的 TVL。

PYTH

区块链预言机是连接区块链与现实世界的桥梁。区块链本身是封闭和确定性的,它只能处理和存储在其内部发生的交易和事件。然而,许多智能合约的执行需要依赖于区块链之外的数据和事件,如股票价格、天气情况、体育比赛结果等。预言机通过获取这些外部数据,并将其安全、可靠地传输到区块链上,使得智能合约能够基于这些数据进行条件判断和执行相关操作。预言机可以应用到如金融衍生品交易、风险管理、保险赔付、供应链管理等产品。不仅提高了区块链技术的价值,还促进了区块链技术在各行各业的广泛应用。

而 pyth 作为 solana 链上预言机的龙头,相比老牌的 chainlink 有着诸多的创新,pyth 数据更新的速度更快更加稳定,现在不仅可以应用于 sol 链,还可以应用于其他区块链,它的未来和发展空间想象力巨大。

结语

随着 Solana 生态系统的不断壮大,越来越多的 DeFi 产品在其平台上涌现,比如近期就有个预测市场 B.E.T. 上线。这些 DeFi 项目不仅丰富了 Solana 的生态,还为用户提供了更多的金融工具和选择。近期也新上线了不少有潜力的 DeFi 产品,从 Solana 目前的 DeFi 产品生态来说也确实是一块很大的蛋糕,成熟的产品固然有优势,已经建立了强大的用户基础和市场信任,但是新兴的产品,在用户界面设计、用户教育和社区建设方面投入了大量资源,降低了用户的使用门槛,通过精心策划的品牌建设和市场推广活动,也能迅速吸引大量用户,从中分一杯羹。未来,随着更多创新产品的涌现,Solana 的 DeFi 生态将会变得更加繁荣和多样化。

下一期可以尝试看看未发币项目,如果你想要看某个具体产品的详细解读和市场动作,欢迎在推特 @Metahub_zh 下留言 。