原文作者:Nancy,PANews

梅西的人气和商业效应无疑是世界级的,欧美两大顶级足球赛事撞车之际仍带领美洲杯“抢戏”欧洲杯,这位自带球王效应的顶级球员也在近期登上了全球知名男性时尚杂志 GQ,一同登上该杂志的还有加密交易平台 Bitget。

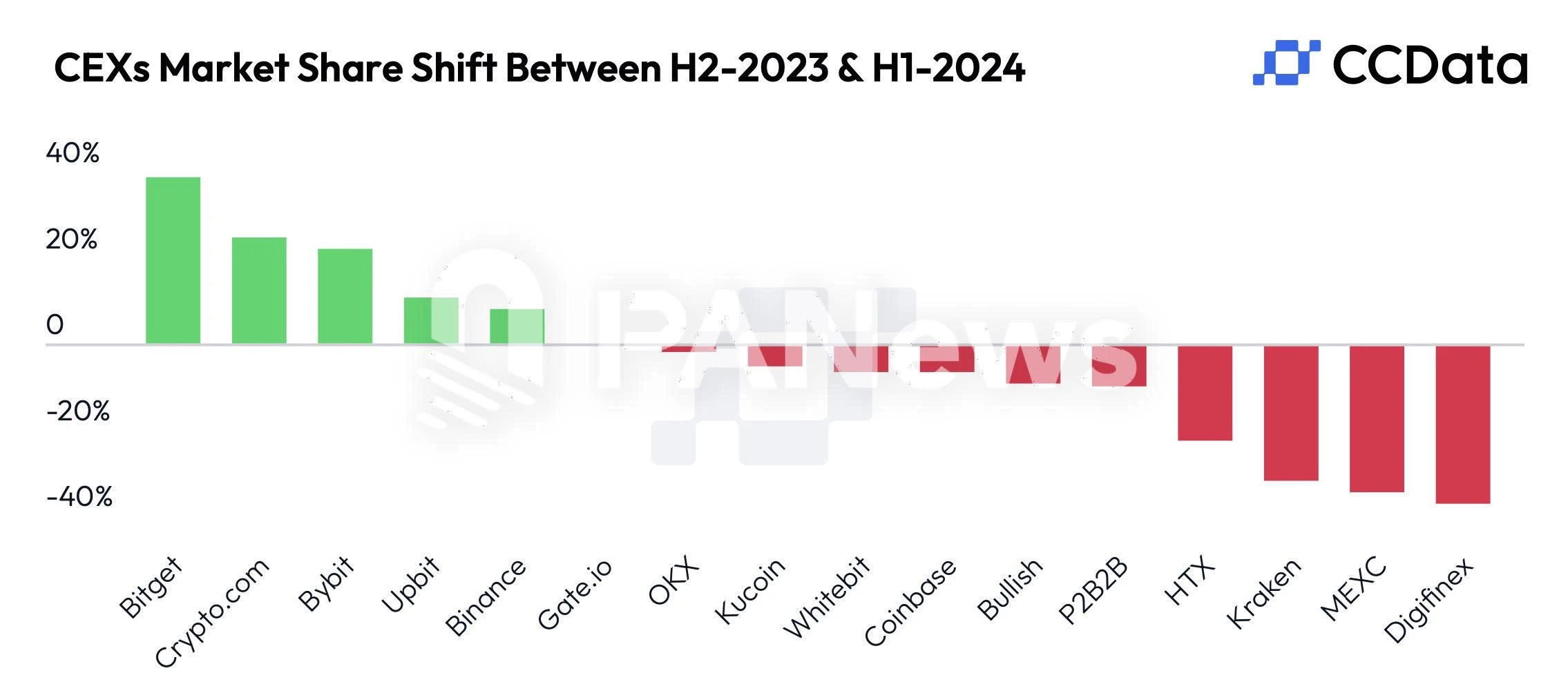

作为梅西的加密合作伙伴,Bitget 在新任 CEO Gracy Chen 带领下与其在多年前就已签约合作,“直面困难的勇气和不屈不挠的精神”被认为是双方成长共同点。合约持仓量稳居行业第二、月访问量前五、资金净流入量第三…….多组数据均表明,日新月异的加密世界,Bitget 这家后起之秀以激进扩张的姿态撬动着 CEX 市场格局。

“向内坚守产品创新,向外洞察用户需求”,这或是 Bitget 在过去六年写在基因里的文化。

27% :从破局到王牌产品,合约产品市占率升至近 27%

“当今企业间的竞争不是产品之争,而是商业模式之争。”现代管理学之父 Peter F.Drucker 真实地反映了互联网繁荣时期商业模式的时髦程度。而在更早期的互联网阶段,成功的商业模式更多源于偶然,企业往往无需具体的战略甚至用户基础,只凭带有承诺性的利润目标,《大空头》作者 Michael Lewis 曾如此形容道,商业模式常被用来“美化各种不成熟的计划”。

这一点与加密交易发展史颇为相似。但走过草莽丛生的早期发展阶段,打造好的商业模式正成为如今新老交易所的共识和难题。毕竟加密交易平台是个“含金量”十足的赛道,日渐丰富的交易品种和功能可带来变现渠道的不断开拓,这样的好生意自然不会被错过。

过去种种案例也印证,加密交易平台之间的洗牌确实异常激烈。作为后浪的 Bitget 选择切入衍生品赛道,为加密交易这场内卷之战打下过硬基础。

2018 年,Bitget 开局遇阻,彼时加密交易江湖正处于熊市搏杀阶段。但 Bitget 在深入研究市场需求后迅速作出战略调整,选择在次年砍掉现货业务转战用户需求更为强烈的合约赛道。要知道,相比现货市场,合约市场是个残酷的“吞金兽”,但放大的收益率仍吸引投资者蜂拥而至。

“USDT 正向合约”的推出成为 Bitget 逆风翻盘的开始,这家全球首家同时具备正向和反向合约的平台的交易规模迅速突破一亿美元大关。随后,Bitget 乘胜追击推出了“一键跟单”的一站式服务,允许零经验或合约初级用户使用该产品跟随优秀交易员进行自动执行跟单,用户无需盯盘和手动操作,且所有交易透明公开。

近些年来,Bitget 围绕着跟单功能“固土深耕”,持续增加对这一核心竞争力的创新力度,包括合约量化机器人利用 AI 技术和算法为投资者提供优质的投资组合和投资决策、多元探索跟单允许投资者用一笔资金同时复制多个精英交易者的策略、智能比例跟单模式允许用户根据交易专家使用的资金比例自动进行跟单成本计算、独立合约跟单账户可隔离风险等。这些功能不断迭代更新背后也体现了 Bitget 以用户体验为中心的业务理念。官网显示,截至 7 月 23 日,Bitget 已获得 16.5 万名交易专家参与,跟单用户超 80 万名,跟单总收益超 5.3 亿美元。

另外,Bitget 还在合约产品上陆续推出了一键反手、止盈止损、闪电平仓等多种产品来提供更为高效的交易体验。

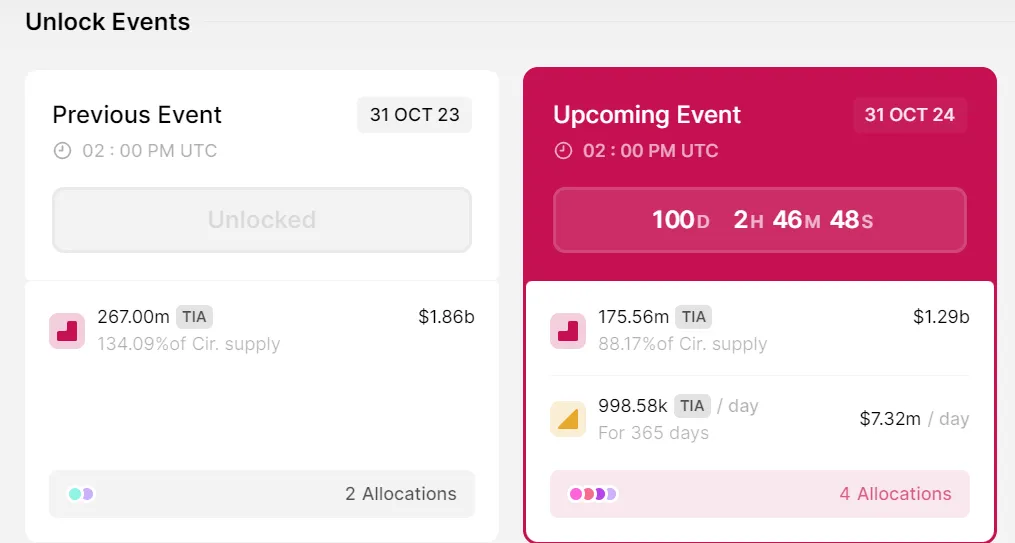

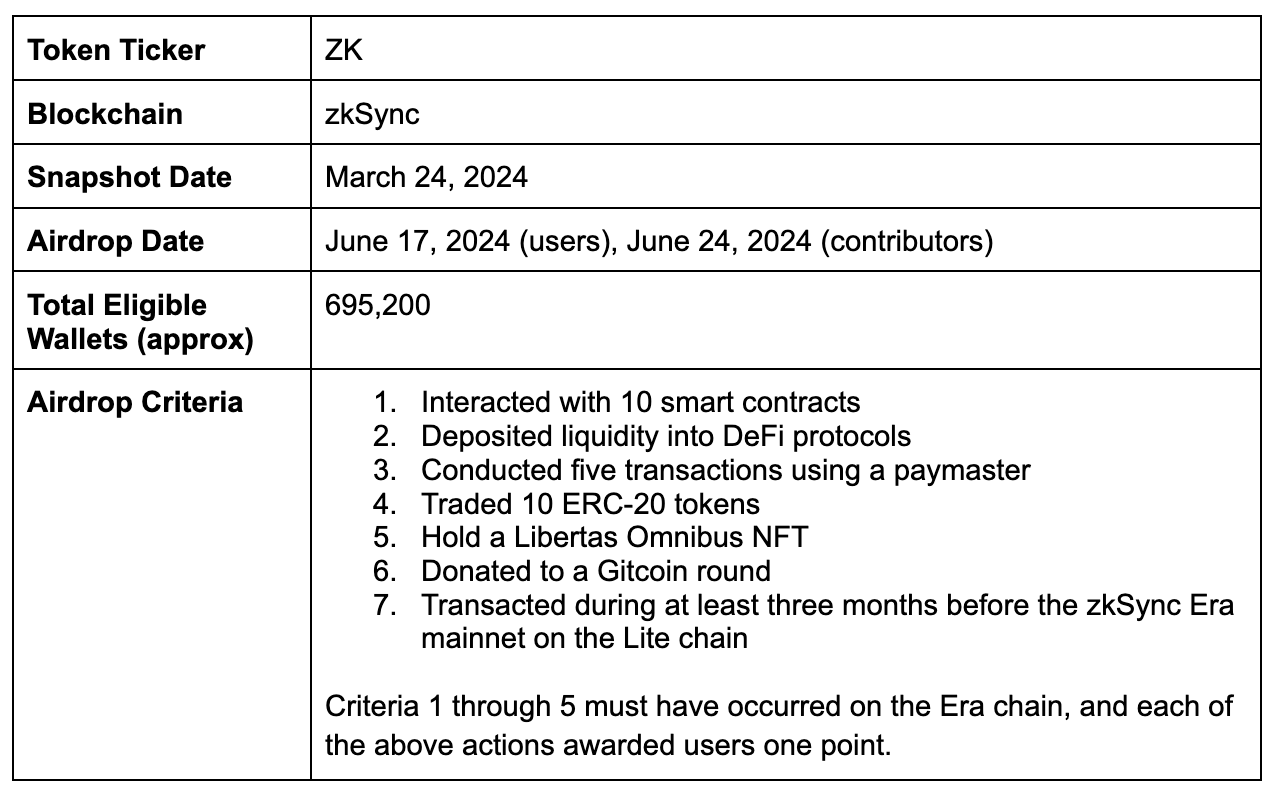

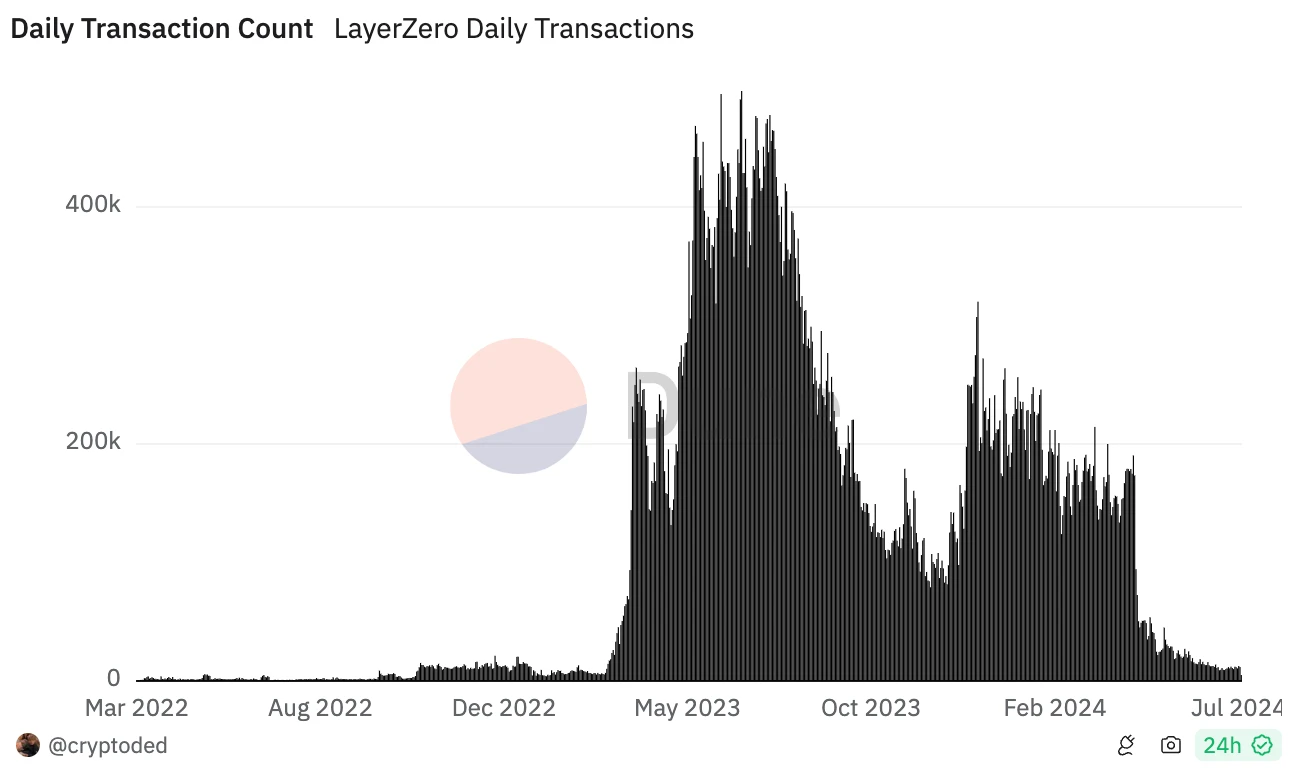

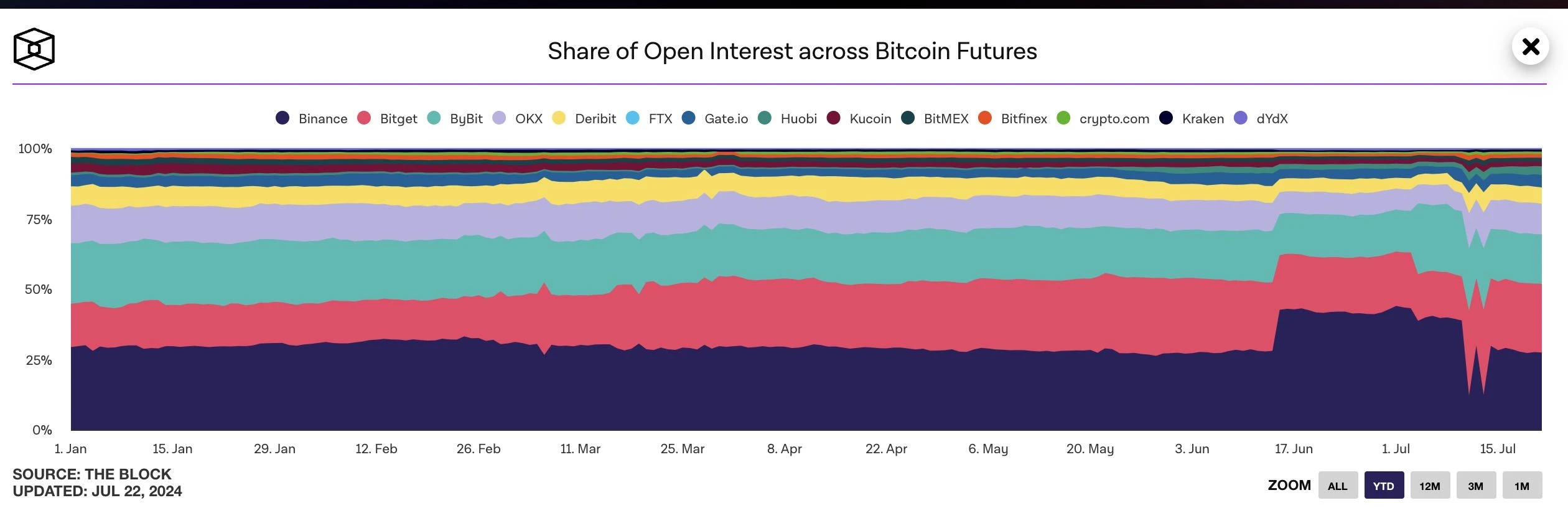

如今,衍生品已成为 Bitget 的“金色招牌”,也是其独特的价值记忆点。The Block 数据显示,截至 7 月 21 日,全网衍生品交易所的比特币未平仓合约达到 293.7 亿美元,其中 Bitget 以超 71.8 亿美元的持仓量位列主流交易所第二,仅次于 Binance。且从市场增长率来看,Bitget 的市场份额已较 1 年前上涨超 149.3% 至近 27.4% 。

各家比特币未平仓合约占比 数据来源:The Block

3000 万:多措并举沉淀品牌价值口碑,月访问量超 3000 万次

在 Bitget 成为领跑者路上,已得到越来越多用户的认可。

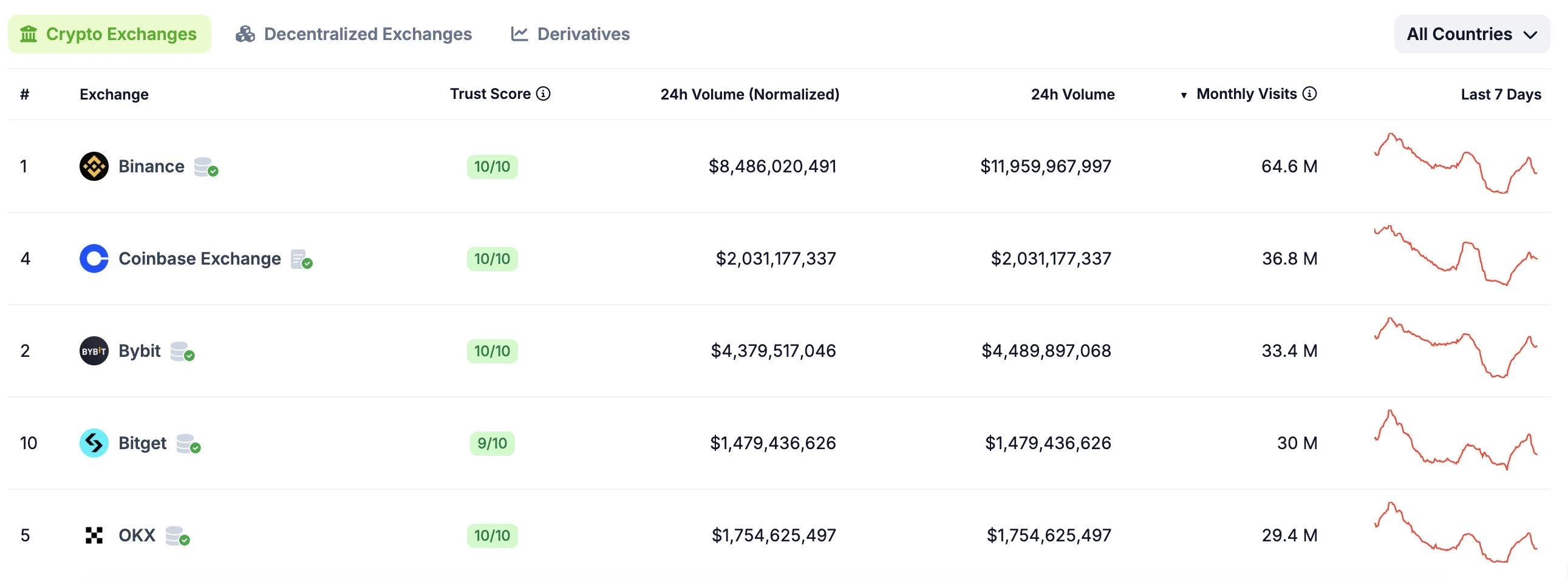

网站流量是人气的直接表现。根据 CoinGecko 数据显示,月访问量交易所排名中,Bitget 以超 3000 万次位列行业第四。而根据 Similarweb 追踪至今年 5 月的数据显示,从访问细节看,有超 76.7% 来自直接流量,这也意味着这部分访问者是直接输入网址或从收藏夹中访问网站,也展现了 Bitget 建立了足够高的品牌忠诚度和认知度。

月访问量 Top 5 CEX 来源:CoinGecko

其实,Bitget 品牌价值建立背后,离不开其多维度的品牌建设,这也是市场竞争力的有力名片。早在 2022 年 10 月,Bitget 以上亿元人民币的价格与梅西签约,并在今年 Bitget 还在与梅西再度续约后共同推出了全新品牌宣传片,借助名人效应扩大了其品牌影响力和市场价值。

而在实现知名度扩张的同时,Bitget 还在持续投入品牌美誉度和忠诚度的塑造。公益活动是当下加密企业建立社会影响力的重要方式之一,从 2023 年 5 月开始,Bitget 就启动了公益教育计划 Blockchain 4 Youth,并计划在随后 5 年投入 1000 万美元,旨在鼓励年轻一代拥抱Web3和区块链技术,培育他们对加密资产的兴趣。官网显示,Blockchain 4 Youth 的参与人数超 6000 人,合作大学超 50 家,开展的校园讲座超 50 场,证书颁发数量超 2000 份。

同时,如同传统金融世界中,股价不仅可以在复杂行情中直接反映公司的价值和成长潜力,也带来较强的“吸睛”效应,加密交易所的平台币同样如此。对于加密投资者而言,平台币价值有着真金白银的利润创造、价值捕获能力以及增长潜力作为支撑,特别是在本轮“互不接盘”牛市中,有真实价值支撑的平台币更易获得投资者的青睐甚至忠诚度。

CoinGecko 数据显示,截至 7 月 23 日,BGB 的市值已超 16.4 亿美元,成为 CEX(中心化交易所)第五大平台币。今年年初至今,BGB 的涨幅约为 102.1% ,超过比特币、以太坊等一众主流资产。当然,BGB 上涨背后离不开 Bitget 的不断赋能,包括 Launchpad 打新、Launchpool 新币挖矿、VIP 体验、手续费折扣、优惠价认购主流币、理财额外收益以及提现免费等多重权益。

BGB 近一年价格表现 来源:CoinGecko

而 Bitget 仍在持续为 BGB 赋能价值。据 Gracy Chen 不久前在社区 AMA 中透露,未来 Bitget 还将考虑 BGB 回购和销毁计划,BGB 的金铲子的属性,比如 LaunchPad 会严格筛选只提供精品资产、LaunchPool 在今年将重心放在更多项目上线,通过这些产品让 BGB 质押用户躺赚。同时,近日 Bitget 宣布升级 BGB 的智能合约地址,将进一步丰富 BGB 持币用户的权益,扩展其在 DeFi、DEX、GameFi 等去中心化应用中的使用场景,为 BGB 持有者提供更多价值和机会

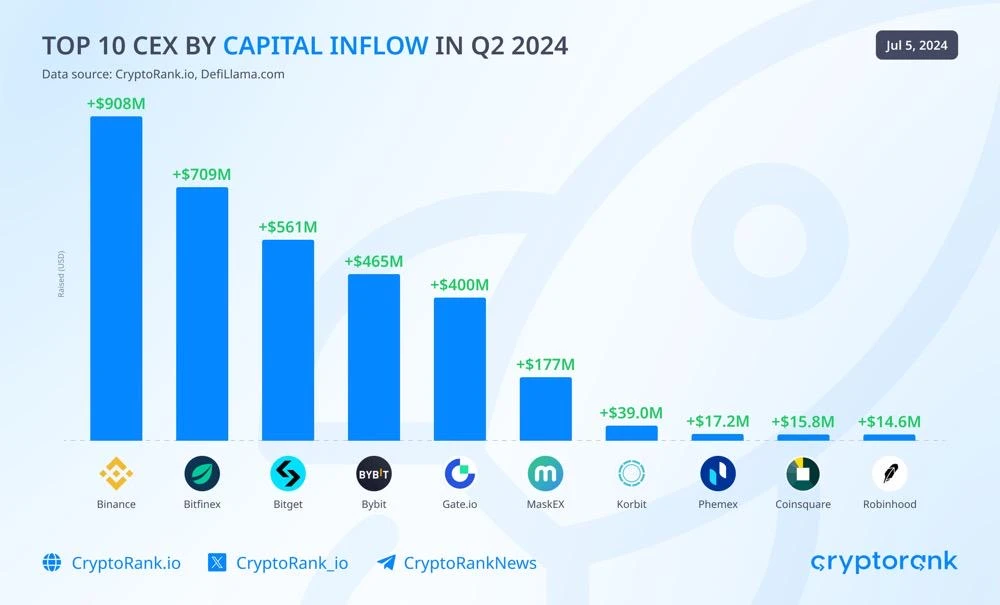

5.6 亿:创新产品打造业务增长飞轮,单季超 5.6 亿美元资金流入

历来,品牌的起步、扩张和蜕变均仿若战争。走过快鱼吃慢鱼的加密早期时代,Bitget 并不是算是那条“快鱼”。但创立至今,Bitget 已在全球超 100 个国家和地区中获得超 2500 万名注册用户。且从资金流向来看,DeFiLlama 数据显示,自 2024 年初至今,Bitget 的月度资金流入大多呈现正向增长,上半年资产净流入 7.79 亿美元。其中,CryptoRank.io 数据显示,仅第二季度 Bitget 就以 5.61 亿美元的资金流入位列 CEX 第三。

来源:CryptoRank.io

实际上,相比于在加密交易所内卷之战中做“流水线”产品来扩大竞争胜率,Bitget 正通过“洞察用户情绪、挖掘用户需求”的的底层产品逻辑以及“深淘滩低作堰”的商业模式吃好加密交易这条“鱼”。

回报率是投资者最为关心的,也是平台用户留存以及吸引更多资金入场的重要动力。在借助合约交易起势后,围绕用户利益是 Bitget 持续开拓新市场的关键。

其中,Bitget 在 2022 年推出了新资产挖矿 Launchpool,允许用户质押 BTC、ETH 和 BGB 等主流资产参与新项目空投,并赚取质押收益。Bitget 官网显示,Launchpool 已上线 67 个项目,累计获得超 18 亿美元的资金参与;

Launchpad 是 Bitget 在 2023 年推出的低风险打新平台,这一流行玩法考验着各家交易平台对优质项目的筛选能力,因此各家收益率不尽相同。据 PANews 统计,Bitget 在 2023 年共推出了 7 期 Launchpad,平均最高收益率高达 68.7 倍, 2024 年暂推出的一期 Launchpad 项目的最高收益率达 566% 。从往期收益数据来看,Bitget 为用户创造了极高的财富效应,也将反哺自身平台流量。且为触达更多用户,Bitget 还在 Launchpad 上引入了拼团、邀请好友返现等新玩法。

今年,Bitget 则推出全年无休版 Launchpool 的 PoolX,允许用户在不牺牲流动性的情况下通过质押指定资产赚取热门代币奖励,现已上线 65 个项目,累计超 35 万名用户参押,平均年化收益达 12.77% ,质押总金额折合约 10 亿美元。

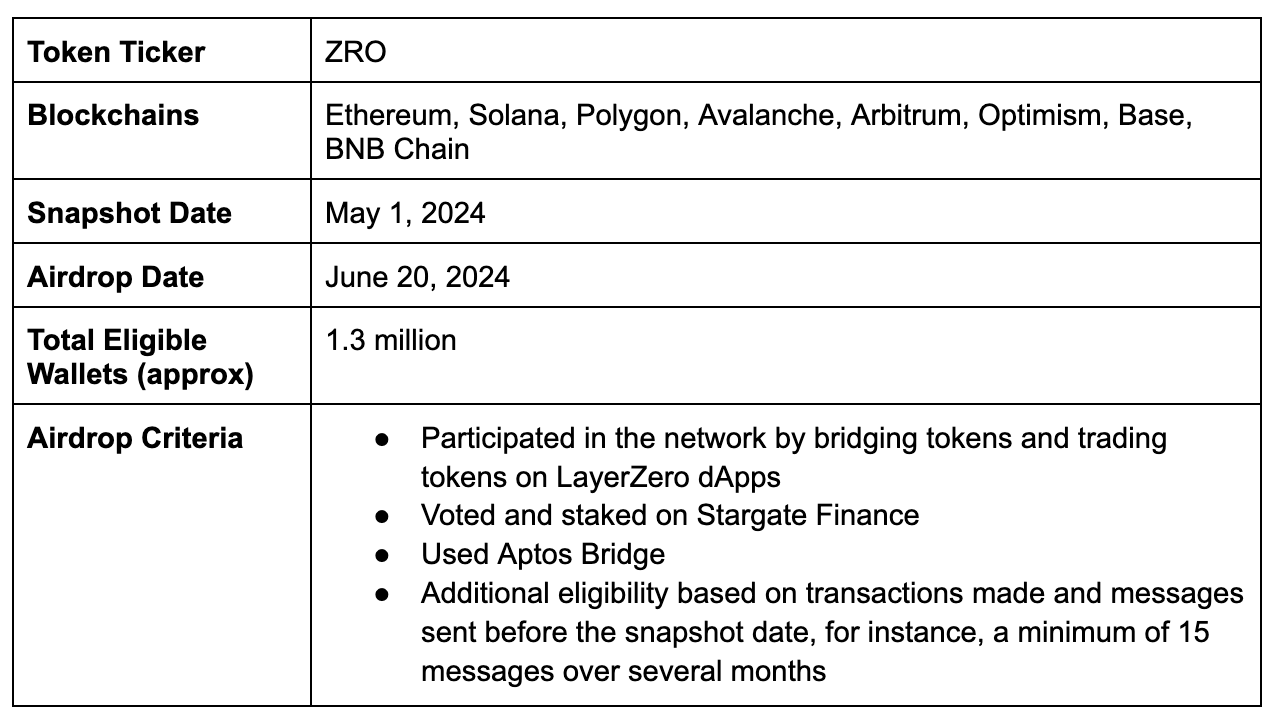

当然,Bitget 还持续创新产品“做厚”用户界面。比如不久前 Bitget 推出场外交易平台盘前交易,可解决场外信任问题,从而保证买卖双方可信交易,现已上线 20 个项目,累计成交人数 3.5 万,累计成交金额达 1360 万美元;Telegram 交易信号工具则是为 Telegram 群组中的交易信号提供者专门开发的高级互动工具,不仅能在群组中自动发布交易信号,还能实时抓取和分析群组运营数据;创世计划则允许用户无需投入资产,通过参与模拟交易赛,即可有机会获得 10000 枚 USDT 及双重收益。此外,Bitget 还洞悉用户需求及时捕捉热门叙事和热门优质资产,包括推出 2000 万美元 TON 生态系统基金、为前 1 万名充值 LayerZero (ZRO)代币的用户将获得捐款费用返还等,以及仅 6 月就上线了 34 种代币等,也反映出 Bitget 对市场流量捕获的敏锐程度。

而据 Gracy Chen 透露,Bitget 的现货改革是其工作重点,会强化上币优势,提高交易的深度和流动性,引入和加强头部做市商合作,同时要继续保持现货的财富效应。

2024 年上半年 CEX 市场份额增幅 数据来源:CCData

另外,平台的安全程度也是用户最为关心的一环。对此,Bitget 不仅通过每月公布储备金证明提高透明度,还设立了 3 亿美元保护基金来保护用户资产安全(6 月报告显示该基金的平均每月估值为 4.29 亿美元),也是业内首个此类基金。

值得一提的是,为了满足用户链上交易、资产安全存储等多元化需求,各大交易所纷纷开始布局钱包赛道,该领域也被认为可打开流量增长口,Bitget 亦不例外。Bitget 钱包是一款多功能的非托管Web3钱包,可支持 100 多个区块链和超 25 万种加密货币,提供有竞争力的兑换率和无缝的 DApp 集成。

无论是早期如“薇甘菊”般抓住机遇快速扩张,到如今“深淘滩低作堰”的成长逻辑,Bitget 在过去六年的加密进程中经历了不断蜕变,但唯一不变的是以用户为中心的理念。