原文作者:,BlockBeats

和我见面前,小泽刚见完客户,洽谈出售一款他开发的小游戏源代码。与去年相比,这次见面的小泽精神面貌截然不同,不再有一丝沮丧,反而野心勃勃,像重返青春期的少年。

去年,他向我倾诉在做大型链游项目时的迷茫与无助,「在链游混了三年,什么都没做出来,这和我入圈时的理想很不一样,也可能是中年危机吧。我想到我已经三十多了,还没有做出任何东西,挺失败的。」

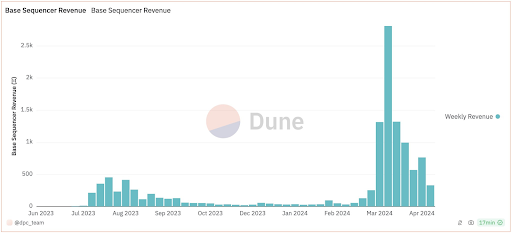

大半年过去,他终于找回了状态,全程笑着和我聊完。据说最近有很多 TON 链的游戏制作平台联系上他们,想要买他们的小游戏源代码,最高出价 10 万刀。TON 链是由 Telegram 开发的区块链项目,虽然中途 Telegram 团队退出了该项目的开发,但 TON 基金会仍然接替继续发展,从去年的交易 BOT 开始 TON 链就逐渐繁荣起来,也为今天小游戏 BOT 提供了更多机会和可能性。

曾两度寒冬的传统游戏人,又在链游上踩了坑

「加六,你可能不知道,传统游戏行业,从 2018 年就已经开始入冬了,只是那时候大家都没意识到。」小泽从事游戏开发已经近 10 年了,最早在一家传统中小游戏公司工作。

从 2018 年游戏版号出品政策开始,国产游戏版号发放数量持续走低,并两度按下「暂停键」,游戏从业者可谓是两度寒冬。

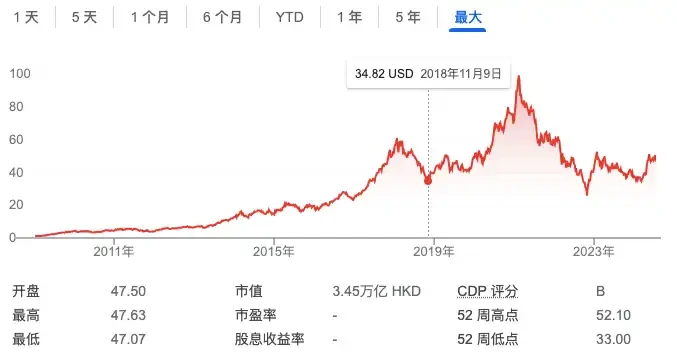

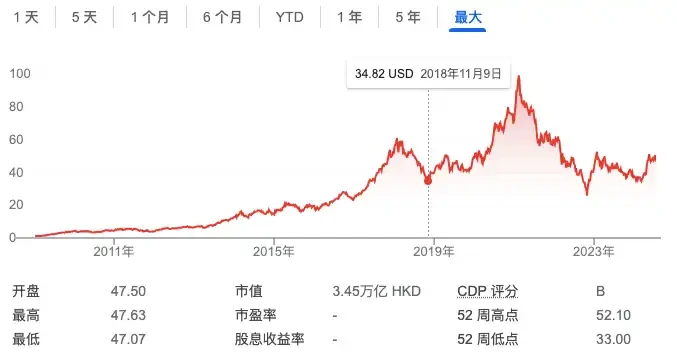

「当时大家也说,站得越高摔得越惨, 2018 年年底,腾讯股票大幅下跌,市值蒸发了超过 800 亿美元。」腾讯的前员工老四对那段时光记忆犹新。

「从停发第三个月开始,大家逐渐变得悲观和消极了,令人恐惧的是,没人知道要撑多久。」小泽回忆道,并翻出他当年消极的朋友圈给我看。

停发最开始时,没人想到这个期限会长达 8 个月,也没有人意识到这将造成多大的影响,但多米诺骨牌已经在无声中倒下了。

2018 年的版号停发,直接或间接导致游戏行业至少损失了 1000 款新游戏,年内倒闭的游戏公司有 600 余家。根据企查查数据显示,到 2021 年下半年,有 1.4 万家国内游戏相关公司注销。

「这种冲击持续了很多年,我所在的游戏公司一直裁员,最后也撑不下去了,那也是我第一次失业。」2021 年,小泽也成为了成千上万个被裁员的游戏人之一。

「那应该是五六年前的事了,但我记得很清楚,那是我人生的低谷期。我想到我可能以后做不了游戏了,我哭得很厉害。」他说自己哭了整整两个星期,「在两个星期中我每天都哭,我什么也没做,我很焦虑,不知道该怎么办。」

链游,「游戏难民们」的「避难所」

在政策寒冬下,游戏厂商们开始探索新的出路。当时,摆在所有游戏厂商面前的,只有两条路,一条路是做精品化。

面对版号限制和市场竞争的加剧,游戏公司意识到只有提升产品质量,打造精品游戏,才能在市场中立足。精品化不仅仅是提升游戏的画面和玩法,更是需要在游戏设计、用户体验、内容创意等方面做到极致,满足玩家的高要求。

然而,对于大部分中小型厂商来说,精品化并不是一条容易的道路,精品化意味着需要更多更好的资源集中在几款游戏上,也意味着国内游戏市场的竞争会越发激烈。

因此,出海是仅剩的唯一解,也是更多厂商的选择。

「可能是上天重新给我的机会吧,被裁后因为英文好,被之前的领导带到一家有资源做海外市场的游戏公司。」小泽又能继续做游戏了。

「腾讯也做了很多出海业务,倾向了很大一部分的重心和资源,包括给游戏做海外版本、在海外设立办公室,直接并购和投资海外游戏公司等等。」老四分析道,他认为正因腾讯掌握着大部分的行业资源,因此 2021 年腾讯的股价涨回到了一个巅峰。

也是那段时间里,腾讯的并购交易创了纪录,Timi 工作室在洛杉矶、西雅图和蒙特利尔设立办公室,拥有 Riot Games、Funcom 和 Sharkmob 的所有权,以及对 Remedy、Epic Games、Activision Blizzard、Ubisoft、Krafton、Supercell、Frontier Developments 等公司持股 4% 到 84% 不等的股份。

三年了,链游天花板仍是当年的 Axie

和腾讯这样的「游戏巨头」不一样,中小型厂商游戏出海并不一帆风顺,在渠道、推广、分成等方面,游戏厂商都需要大量的资源投入,而这些资源正是中小型厂商所缺乏的。

即便如此,一些中小型厂商仍然尝试了出海的道路。但他们吃尽了苦头,碰了很多壁。由于缺乏海外市场的经验和资源,在进入新市场时遇到了诸多障碍,如文化差异、法律法规不同、本地化运营困难等等各种困难。

也正是在这时候,「链游」破圈了。

这个在当时看来还很陌生的概念,不仅吸引了许多游戏大厂的目光,也意外成为这些「无家可归」的游戏从业者的「避难所」。

经过两年的积累,以太坊上最火的「链游」Axie Infinity 自 2021 年 5 月开始爆发,日收入的增长呈现指数级发展,到 8 月份时一个月收入突破 3.34 亿美元,远超王者荣耀 7 月份 2.31 亿美元的收入规模。

Axie 游戏界面

「其实当时腾讯也有过做 Web3 游戏的计划,包括当时国内还有很多像中青宝之类的游戏公司在做元宇宙概念游戏。」老四对 BlockBeats 说道。

出海有很多种方式,但链游可能是当时最好的选择。这种新兴的游戏形式吸引了大量资本的投入,也让一些从业者得以继续在游戏领域发展。

「看起来我们在那时选择了链游,事实上是链游选择了我们。」在小泽的回忆里,链游吸引了不少从传统游戏行业中受到打击的从业者,希望通过链游重获新生。

「然而三年过去了,什么都没发生,链游的天花板仍是当年的 Axie。」当时看起来是重获新生的选择,但如今小泽的心情却复杂了不少,他觉得自己走了三年时间的弯路。

链游玩家大多是投机者,目的极强,主要为了赚钱,缺乏对游戏本身的兴趣,对游戏的长期发展关注度也不高。因此对于投机的 Web3 玩家来说,链游初始投入很高,包括时间成本和交易成本。而传统游戏玩家由于学习成本高,难以融入链游。

在这些原因之下,根据 CoinGecko 的报告显示,从 2018 年到 2023 年,Web3 游戏的平均年度失败率高达 80.8% ,这样的数据也不值得奇怪。

终于也轮到链游「转运」了

小泽已经有大半年没有打开过朋友圈了,因为同学亲戚朋友混的比他好,这让他不好受。

「我在想,当年被裁的时候,我是不是就应该放弃做游戏」「大型链游是游戏人踩过的第二个坑,而第一个坑是成为游戏人」,小泽说自己实在憋不下去的时候就去喝酒发泄,但每次喝完酒他脑子里都是这些话。

五六年前被裁的时候,小泽还算年轻,但现在不一样,成家了的他要考虑的事很多,家里人的不理解和来自曾经同事的「轻蔑」,他的游戏开发状态可谓是四面楚歌。

和当年被传统游戏抛弃时显得焦虑和不知所措不一样,小泽在链游里收获更多的是绝望……

感到绝望的,不只是小泽一个人。据小泽说,他身边大部分人,都已经比他先一步离开链游,包括腾讯,剩下的都是半只脚离开的。

在 2022 年初,大多数区块链游戏开发商的希望和梦想是一个没有苹果或 Steam 等主导平台的世界。他们设想了一个去中心化的世界,匿名社区成员可以影响他们最喜欢的游戏的开发。当然,这个梦想有些天真,缺乏坚实的基础。

拥有合适的分发方式对游戏的成功至关重要。开发一款出色的游戏并不能保证成功,你需要找到一大批对玩你的游戏感兴趣并最终愿意为此付费的用户。

以往的传统游戏中,Steam 和 Epic 等平台是分销 PC 和主机游戏的流量金矿,App Store 和 Play Store 是移动游戏的流量金矿。

「没有中心化的审核平台是好事,但从另一个角度来说,链游,一直没有一个合适的涌向用户的平台」,在三年里,小泽参与了五六个链游项目的建设,但都和他最初想象中的不一样。如今,小泽已经对链游祛魅了,他不认为链游能做出一款有人玩的游戏,至少这五年都不会。

直到今年,跟家人去五台山拜过后,小泽悲惨的人生,终于开始转运了。

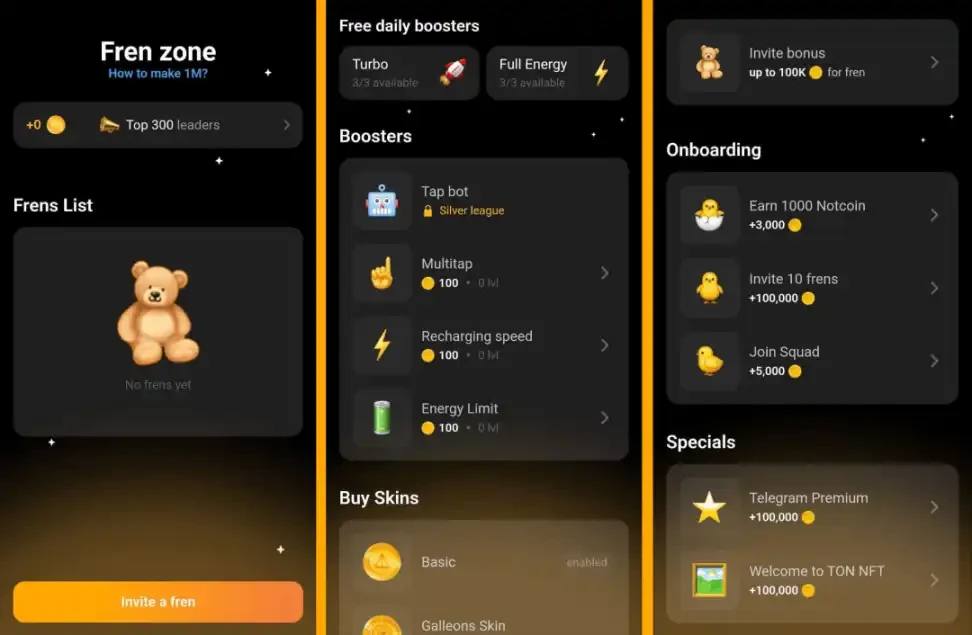

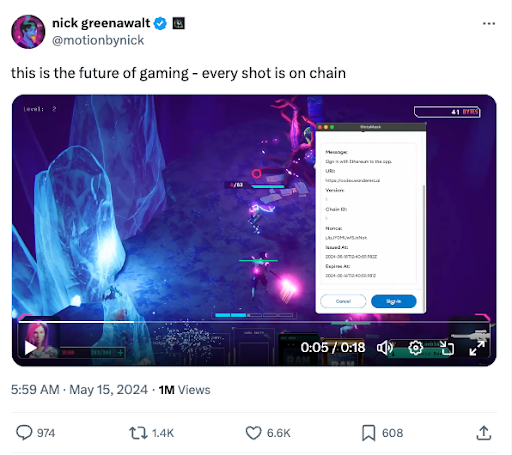

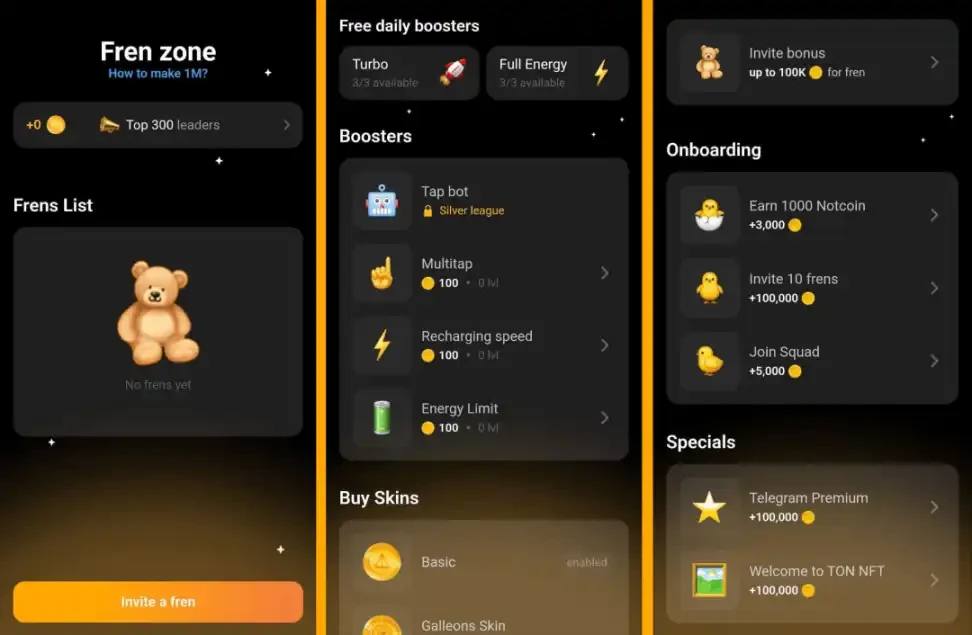

因为今年年初,TON 链上一款点击游戏 Notcoin 火了。

Notcoin 游戏界面

只要通过简单的点击操作就能获得代币,操作简单、上手容易且传播迅速,很适合碎片时间游玩。Notcoin 的玩法比贪吃蛇还要简单,只需要一直点击就行了。这种低门槛的游戏设计,使得用户几乎无需学习成本,就可以快速上手。

Notcoin 在推出后迅速吸引了大量用户。据统计,目前 Notcoin 的日活跃用户数已经超过 500 万,月收入超 30 万美元。这样的成绩在短时间内迅速积累了大量的用户基础,也让小泽看到了更多的可能性。

「就感觉我在海里游了很久很久,就在我快要没力气继续游下去的时候,TON 链把我拉上了岸。」接触到一些在 TON 链上做游戏的朋友后,小泽终于发现这里有巨大的生意。

Catizen 游戏界面

从 Notcoin 开始,更多 Tap to Earn 游戏上线,游戏玩法也逐渐多样化。比如当下最红的链游项目 Catizen,通过电报机器人操作,玩家将两只低等级的猫合成为一只更高等级的猫,从而吸引更多客人撸猫来赚钱。

6 月底,Catizen 公布其总用户数突破 2000 万,日活玩家总数已超 25 万,已连续 3 个赛季位居 The Open League 排行榜第一位。月收入更是超过了 50 万美元。这些游戏不仅简单易懂,而且利用碎片化时间进行操作,使得用户黏性大大提高。

虽然大家都知道,项目自己公布的数据会有水分嫌疑,但 TON 上的玩家和游戏越来越多,是一个不争的事实。

更重要的是,链游人也终于找到了自己的流量金矿。Telegram 的用户体量也为 TON 链带来了巨大的潜在用户基础。相较于微信的 11 亿活跃用户,Telegram 的 9 亿用户数虽然略少。且因 Telegram 全球化和高活跃度的特点,使得 TON 链的游戏更容易传播和推广。

不只是小泽这样的中小游戏开发商,TON 链的小游戏市场也吸引了更多传统游戏公司,把被压箱底的国产中小游戏重新翻了出来。

传统游戏厂商入局 TON

做过几个 Web3 项目之后,Sunny 现在也把重心放在了 TON 游戏上,她手下有好几个小游戏项目在推进和运作,其中就包括一款射击小游戏。

「我前段时间和各种传统游戏公司聊,他们都对 TON 链上现在的各种小游戏市场很感兴趣,其中就包括盛大游戏。」Sunny 对我透露。

众所周知,盛大游戏是腾讯投资的,据老四透露,盛大下面的一个数据中心主要就是在挖矿。

同时,老四也侧面证实了 Sunny 说的话,不止是盛大,还有冰川、微游和三七这些 Web2 游戏厂商已经下场在 TON 生态做项目了。可以看出,这些传统游戏厂商想入局其实很容易,因为他们一直就在币圈边上观望和寻找各种机会,参与 TON 链小游戏也就不奇怪了。

「至于腾讯,我觉得直接下场的可能性比较小,腾讯最多可能是让下面的子公司或者被投公司去做,比如盛大。」在老四看来,腾讯或许也会拿出一部分资源去做支持,包括那些微信程序小游戏的厂商资源。

「如果腾讯真要做,那没人能比腾讯做的更好。但问题是如果腾讯做了,那不就是给 Telegram 引流量做嫁衣了么。」老四认为,支持盛大去做 TON 游戏,就已经是腾讯最大的妥协了。

「他们都卯足了劲儿,一股脑地想把小游戏往 TON 链上推。比如说那些以前废掉的,或者开发出来没能上市的游戏。」回忆起上一轮周期时,Sunny 说传统游戏公司就在考虑参与 GameFi,但由于 GameFi 的周期过程太长,没有轻易投入。

「但这些小游戏,一个公司手里就有几百上千个,大家都想冲进来。」

回到文章开头说到的那些,在国内做游戏拿牌照的过程很「磨人」,各种审核流程要等很久,但 TON 链没有这些限制,而且背靠着 Telegram 9 亿的活跃用户,这是一个巨大的流量金矿。

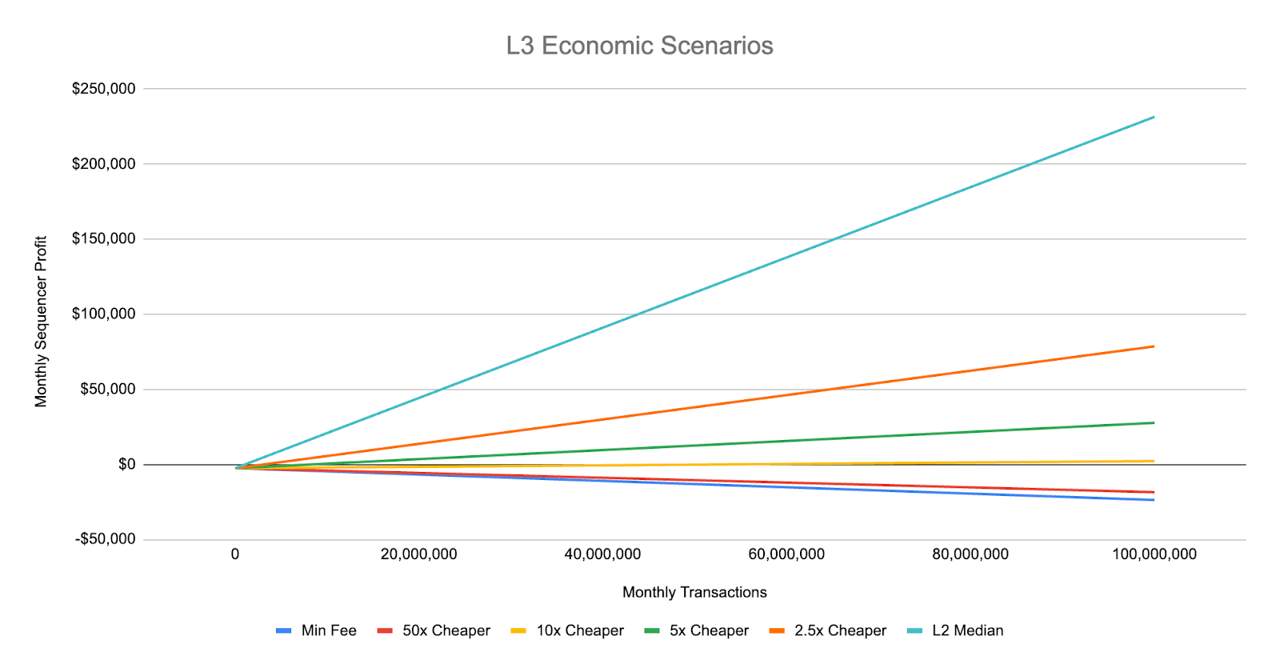

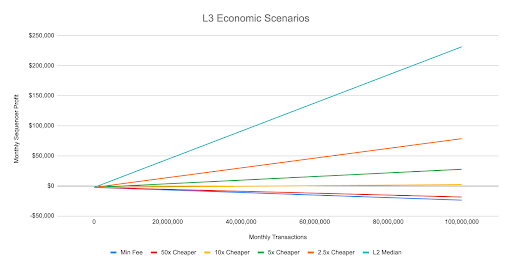

「web3 大的 GameFi 的周期逻辑在这一轮里是跑不起来的,但是小游戏可以,mini app 可以。」和小泽一样,Sunny 也认为大型链游在这一轮周期中都不会有机会。「主打 massive adoption 的话,GameFi 就是个伪命题,时机还没到,下一轮再看吧。」

「链游可能是当时最好的选择,只是像大型链游的时机还没到,我不觉得这是谁的错,这都只是行业和市场的选择。」老四也对 BlockBeats 透露,一些已经把融到的钱烧差不多的大型链游,也在考虑把代码改一改,先上一个 TON 小游戏预热或者做些数据和成绩出来,好再为大型游戏融下一轮。

做点小东西吧,先别想着改变世界了

TON 链上的游戏玩的人越来越多,小泽重新开始分泌多巴胺,找回了曾经的激情和动力。

「过去大家都想做一些大的东西,能改变世界的伟大的东西,因此小游戏一直都受到歧视,直到 NOTCOIN 在 TON 上火了。」

确实,小游戏市场看起来很简单,本质上是重新走一遍端游和手游走过的路,让曾经火过的品类再火一次。而 Web3 小游戏则更简单,是走一遍微信小程序游戏走过的路,让曾经在微信小程序游戏火过的游戏再火一次。

TON 游戏被嘲讽

虽然现在市场上的大部分 TON 游戏在可玩性上还有所欠缺,但随着越来越多的开发者和大厂加入,相信很快我们能在 TON 上看到曾经的微信畅销榜游戏,比如《寻道大仙》、《咸鱼之王》、《羊了个羊》、《开心消消乐》、《植物大战僵尸》、《保卫萝卜》甚至《明日方舟》。

「上个月卖出我第一款小游戏的时候,我立刻开始疯狂地打电话给我曾经在做大型链游的同事和朋友,确认我在 TON 上做游戏的想法是正确的。现在,我非常开心,超级高兴。」

说到这,小泽接了个电话,是他的开发同事打来的,在确认一些代码的细节。匆匆离开前,我对他说:「你的状态和去年完全不同,像重生了一次。」

小泽摆摆手说:「我只是不再那么装了,不管是游戏行业还是区块链行业,不一定非要做大的东西才是非常牛逼的,先做一些小东西就很好,so just to hell with huge games。」

本文致谢所有提供信息的采访对象,因隐私保护,部分采访对象信息已做模糊化处理。