作者:Starzq、Ruby Wang;来源:Web3 Brand

5 天的新加坡加密周(Token2049 & Solana Breakpoint & Network State Conference)终于结束了,此刻累瘫在酒店里写这篇小作文,一方面做个总结,另一方面也给大家带来一些不一样的视角。

因为是第一次参加Token2049, 同时又一口气参加了 3 场会议,整体来说是超出了我的期望的:

-

有意思程度排序: Network State Conference > Breakpoint > Token 2049

-

在 Token 2049 感受到的是浓浓的商务氛围和 high level 的话题(当然请的嘉宾也都很大牌);

-

在 Solana Breakpoint 感受到的是活跃的产品建设氛围,工程师文化和对金融行业的革新,以及对华语社区的重视;

-

在 Network State Conference 感受到了最多元化的参会人群和演讲嘉宾,最为前沿的 Network State(网络国家)尝试进展,可以真心体会到泛币圈/科技群体对社会、生活健康和私有财产的关注,以及每个人对「可以自由的进行全球化生活的超级个体」这种状态的向往。如果你不在 Crypto / Web3 圈子里,这个部分仍然有吸引力,事实上的确在这个会议上我见到了非 Crypto 人群。

另外本次参会我们找到了「零元购」的方法,省下了 2000 美金,也会给大家分享下哈哈。

下面是我对这 3 场会议分别的总结和感受,enjoy!

1.Token2049: 大牌云集,旧叙事无人问津,消费者应用成了香饽饽

Token2049 每一届都被吐槽「票价高」和「商务场」,但不得不说,请的嘉宾的确不错,特别是第一天的 OKX Main Stage:

-

Balaji: 分享《科技民主》(technodemocracy)

-

Polymarket 创始人Coplan、Founders Fund 合伙人 Joey, Alliance DAO 创始人 Wang Qiao: 讨论 Building Web3 Consumer Apps

-

Arthur Hayes: 分享宏观对币圈影响

-

Polychain 创始人 Olaf: 分享 Crypto x AI

-

Vitalik: 分享对加密未来的看法,唱《天空之城》和《千与千寻》

-

Vitalik, OKX CEO 徐明星, Circle CEO Jeremy: 继续讨论加密未来

-

Polymarket 创始人Coplan & Balaji: 炉边谈话

-

研究永生的网红 Bryan Johnson: 发布了 Don’t Die App

-

斯诺登

-

……

这些 high level 嘉宾分享 high level 的话题,但听一次也差不多了,饼太多也吃不下;另外还有 3 个 Main Stage 几十个演讲,的确没啥新东西,更多人选择了去商务社交。

值得一提的是,「消费者应用」在包括 V 神的分享中被反复提到,可谓万众期待,但出圈的少之又少,难怪 Polymarket 创始人Coplan 被安排了 2 次出场机会。

Coplan 在 “Building Web3 Consumer Apps”这个 Pannel 里面的分享也非常犀利,完全不给 VC 面子,同时再次体现了他独立思考的精神:

交锋 1:

-

VC: 我们比较看重一个应用是否使用了 Crypto 的特性;

-

Coplan: 消费者的需求被满足最重要,没有必要一定要强调 Crypto.

交锋 2:

-

VC: 我们会更关注有游戏化设计(Gamification)的应用,可以更吸引用户;

-

Coplan: 我自己作为消费者非常喜欢 Temu(拼多多海外版), 但「游戏化」不是最重要的,Temu 核心是搞定了选品和价格。

我自己的感受是,终于看到产品经理型的 founder 了。如果 founder or 这个行业都不关心需求和用户,有什么资格聊 “Mass Adoption”呢?

另外 Founder 下场做投资的越来越多,这年头 VC 越来越不好干了。

2. Solana Breakpoint: 满满的产品更新,Demo Day 般的体验,重视华语社区

8 月份 Solana 就发了一个小视频嘲讽当下的「加密会议」现状:发言人比观众还多,全是镰刀,没有韭菜。

然后很早就放风,要把自己的活动 Breakpoint 「搞点不一样的」。

我的感受是,「的确不一样」,「有点意思」,基本符合我的期望

最直观:官方纪念品不一样。

和 token2049 的纸袋子、T 恤和一包小广告不一样,Solana Breakpoint 的官方商品是一个厚厚的 tote 包 + 双层夹克,一下子拉开档次。

最有意思:demo day 般的 keynote 分享

Breakpoint 里面 Pannel 很少,取而代之的是一个又一个 5-15 分钟的 keynote 分享:

-

基本上没有废话,全是产品介绍和更新,最后一页就是 beta 版本的二维码,我们记了笔记的有、、、、,小伙伴们可以点击链接过去体验下

-

这种形式很像苹果发布会 or CES,同时 push 项目方要在这个节点 Deliver 新的产品 feature, 而不只是讲故事

还有几个印象深刻的点

-

Solana 非常强调工程师文化,Tensor 在现场表示自己只有 2 个工程师;身边的参会者,经常会看到听累了就摸出笔记本开始敲代码

-

Solana 基金会自身也非常落地,基本没有 big word. 基金会主席 Lily Liu 在开场 Speech 里面的那句 “Build for users, Not for podcasts“, 我理解既是对当下加密会议的反思,也是对Solana 的要求

-

欧美参会人员比例很高,而且我见到好几个家庭都是推着婴儿车来现场,估计是家里没有人可以帮忙带小孩,厉害厉害

另外 Solana 有一个很有特色的社区 Superteam, 社区成员可以通过围绕项目做内容来拿 grants 赚现金,很好的把内容创作者、marketing 和应用结合在一起,但可惜的是没有覆盖华语区。

于是这次的一个重头戏就是在 breakpoint 前一晚 Launch 了 Solana 的官方华语社区 Solar, 氛围很棒,附上我记录下来的感受

-

Solana社区凝聚力很强,而且很重视华语社区(break point第一次在亚洲办会也体现了这一点)。和50多条ETH L2的分散和各玩各形成了鲜明对比

-

大家都活力满满,频繁互动,和token2049略严肃的会场形成对比(Community first, not PR first)

-

美女密度超高!男女比例相对均衡

3. Network State Conference: 最多元化的参会人群和演讲嘉宾,探索超级个体的未来生活

如果说 token2049 和 solana breakpoint 本质上还是「币圈会议」,大家来参会是为了工作;那么 Network State Conference 更像是一个「超级个体集会」:

-

没有人是来「工作」的,反而见到好几个友人都是半年前买票,专程来参加;

-

参会者并不是纯币圈人,共同的特点是对「可以自由的进行全球化生活的超级个体」这种状态的向往;当天嘉宾里面也是超级个体云集,我最感兴趣的 2 个是 Naval(纳瓦尔)和月赚 42w 美金的独立开发者 Pieter Levels

-

分享的话题围绕「如何为网络国家里面的超级个体提供更好的生活设施」,覆盖了物理设施、社区、健康、交通、金融、文化……非常多元化;

-

10 点钟的会,9:50 大家就开始在门口排队,一开门就冲进去抢占前排,和币圈会议的稀稀拉拉形成对比,一下子让我感受到 10 年前参加 TED 大会的热情。

附上 :

会场的华人比例不高,但是今天面基的小伙伴都非常有趣且真实不装,甚至两位女性友人昨天晚上飞达新加坡,今天听完会议直奔樟宜机场就为了参加今天的会议,关心 Network State 的落地,是 Balaji 和 Naval 的铁粉。

虽然 Crypto 最常吸引眼球的讨论总是价格和赚钱,但是我在 NS 会议上真的感受到大家关心社会,关心生活,关心健康;而能够把 Crypto 作为其中一个 tool 融入其中,付诸行动改变社会改变生活,才是真的能让这件事破圈的实践方式。

毕竟,最终能把人长久聚在一起彼此欣赏的,从来不只是利益;而是共同的爱好、兴趣和价值观。

信息量大到爆炸,我先放一些现场图,后续我们会单独做一期节目讲讲 Network State Conference 和 Network School.

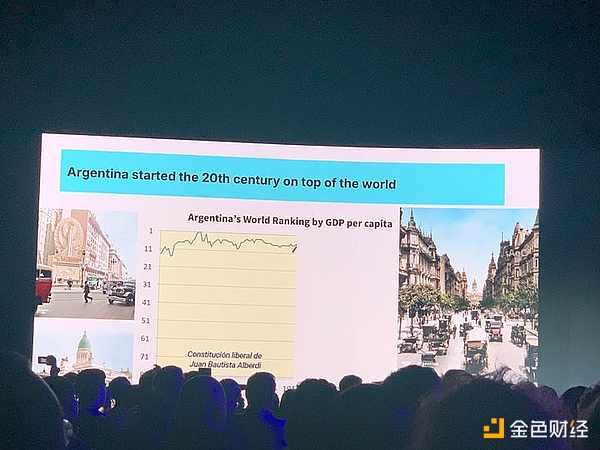

Balaji 的开场

我们诞生过新公司 Google, 新社区 Facebook, 新货币 Bitcoin, 新国家 Network State 有可能成立吗?

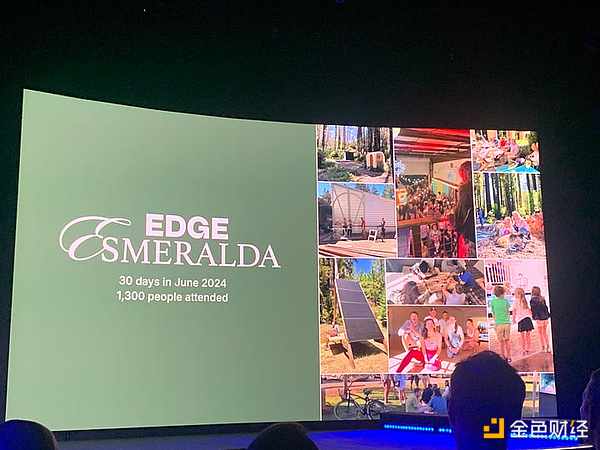

各地的 popup city 实践:阿根廷、黑山、加州、洪都拉斯……

币圈财富的分布和全球护照的推荐:

-

全球 5.6 亿币圈用户,累计 2.3 万亿美金财富

-

百万美金以上 17w 人,1 亿美金以上 325 人,10 亿美金以上 28 人

-

增长最快的 8 本护照,眼睛尖的小伙伴可以看看是哪些国家哈哈

当天人气最高莫过于 Naval 的分享了

分享

• 解决你的物质状况(财务自由)是建立你生活的基础

• 财富 = 影响变革的能力 • 如果 ChatGPT 可以复制它,你很可能无法通过它获利

• 创造力是用新的方式解决问题 • 真正的价值在于解决尚未知晓的问题

• 自我完善才是真正的进步

• Naval 最伟大的成就源于他对自然的痴迷

• “孤独是所有伟大灵魂的命运”——叔本华

• 书籍推荐:《无限的开始》和《现实的结构》

• 通过创造社会需要的东西来满足物质需求

• 你买不到:健康的身体、平静的心态和充满爱的房子

• 不要追求尊重;它会让你出名,让你成为名人(通常很痛苦)

尴尬时刻:超级独立开发者 Pieter Levels 说他还不是特别相信 Crypto(但他有朋友在做 ZK 项目),Balaji 现场安利了好几分钟哈哈,后续整理一下分享给大家。

4. 为什么作为内容创作者,我们会来参加新加坡加密周,又是如何「零元购」?

熟悉我们的朋友都知道,我们非常关注 Crypto / Web3 的消费应用和 Use Case, 因为这些才是能把更多的增量用户带进 Crypto 的方法.

而 Solana 这条链主打消费者应用,又是第一次来亚洲办大会,我们觉得应该去学习一下,第一时间 check 了官网,发现一张票要 $499, 就算申请 Creator 也要 $199, 还是有点略贵。

然后我们发现breakpoint官网有一个 Media Pass 的小字!如果你有自己的媒体阵地就可以申请,我马上打开表单,填写项也很简单,填完之后第二天就收到确认信,赞!

用同样的方法,我们也申请到了 token2049 的Media Pass. 不过这一次更严格一些,每个媒体最多只能发放两张给主编和副主编,于是我们把 title 都写成 Co-Founder (币圈人均Co-Founder终于派上了用场哈哈)。

还有一个小细节,申请的时候都要写官网和公司邮箱,这时候就体现了有独立域名的好处,结合 cloudflare 直接生成 web3brand.io 后缀的邮箱,大气上档气有木有。

这也体现了平时做内容积累,和懂一点点技术的好处哈哈,感兴趣的小伙伴可以参考之。

5. 最开心的部分:面基了超级多网友

加密周的一大好处,就是在同一个时间点把所有人拉到一个空间中,方便平时远程沟通的朋友们 or 推上互动的网友们面基。

于是我们在会场、side event 见到了超级多网友,包括上了我们播客但还没有见过面的嘉宾哈哈。

超级感谢我们的读者 Kelly(也是播客嘉宾之一!)帮我们找了一个超 chill 的场地组织读者聚会,一次性见了 20 个网友。

i 人表示,线上聊和线下见面,的确区别很大,大家变的更立体了哈哈。

还有很多小伙伴加了联系方式但由于种种原因没有见上,我们下次见!

Odaily星球日报盘点了 9 月 16 日至 9 月 22 日期间的空投可申领项目,同时整理了这周空投重要资讯,详细信息见正文。

Odaily星球日报盘点了 9 月 16 日至 9 月 22 日期间的空投可申领项目,同时整理了这周空投重要资讯,详细信息见正文。