原文作者:

原文翻译:白话区块链

稳定币是一类将其价值锚定在其他资产(如商品或法币)上的 Token,用以稳定其价格。通过与特定法币、资产或商品保持挂钩,大多数稳定币充当了现实世界资产与加密货币之间的桥梁,将这些资产以 Token 的形式映射到区块链上。

自 2014 年以来,像 Tether 和 Circle 这样的公司发行了由现实世界的金融资产(如银行存款和短期票据)支持的 Token 化货币。用户可以通过这些公司直接进入加密货币领域,将现实世界的存款转换为新铸造的稳定币。相反,他们也可以将稳定币兑换回法币。

然而,并非所有稳定币都完全由现实世界的有形资产支持。去中心化的稳定币,如 DAI 和 AMPL,通过超额抵押加密资产或调整供应量(rebasing)等机制维持其锚定,实现了无需中心化实体即可铸造稳定币,同时保持其挂钩。

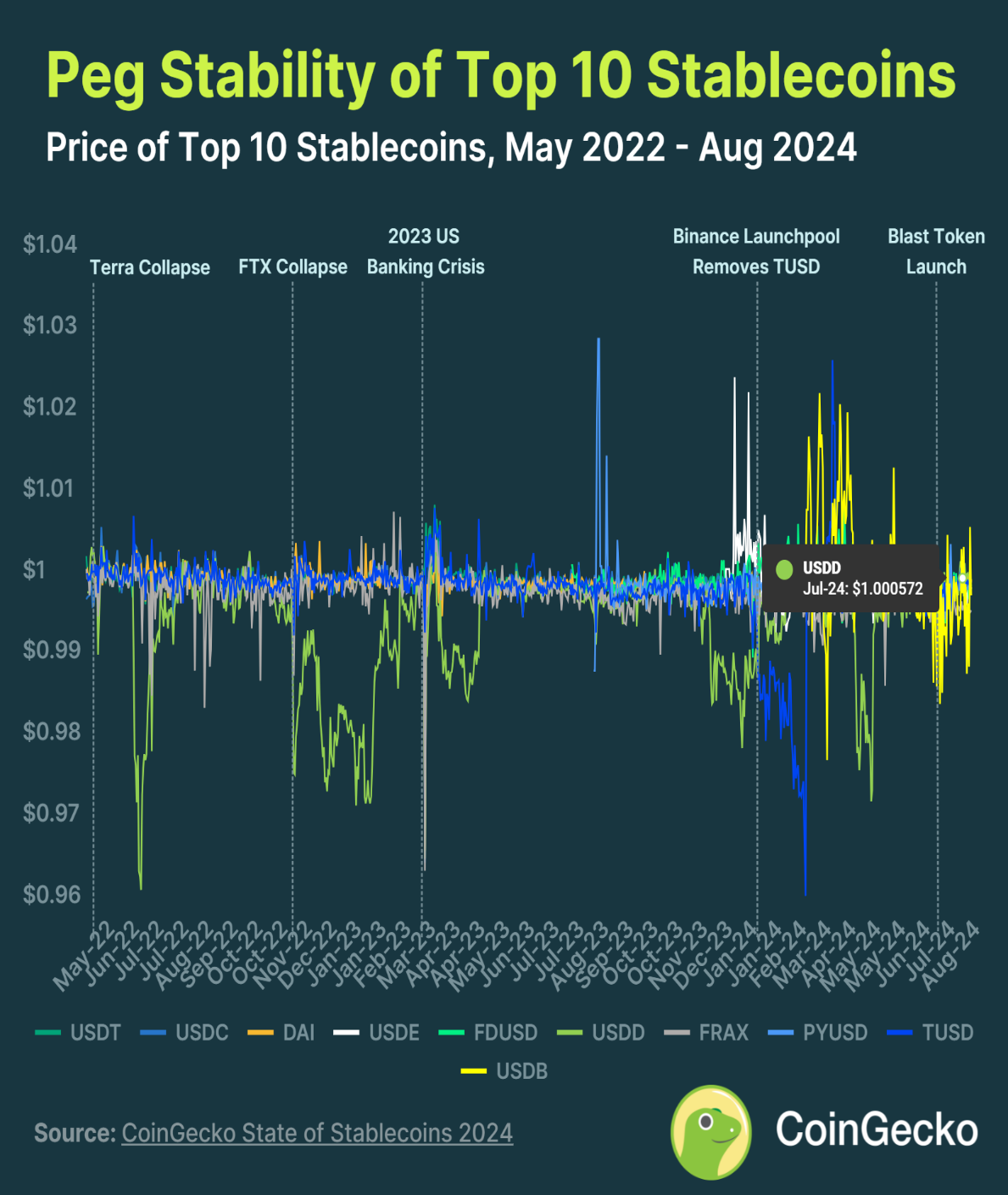

稳定币的真正价值在于它能在任何时候(即便是在市场波动期间)保持其锚定。不幸的是,许多稳定币未能通过这一考验。在本报告中,我们涵盖了稳定币的类型、总市值、交易数量以及新兴的稳定币模型等内容。

2024 年 CoinGecko《稳定币现状报告》的五大要点:

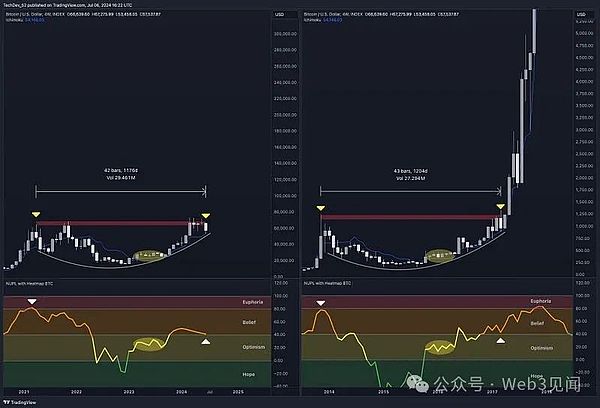

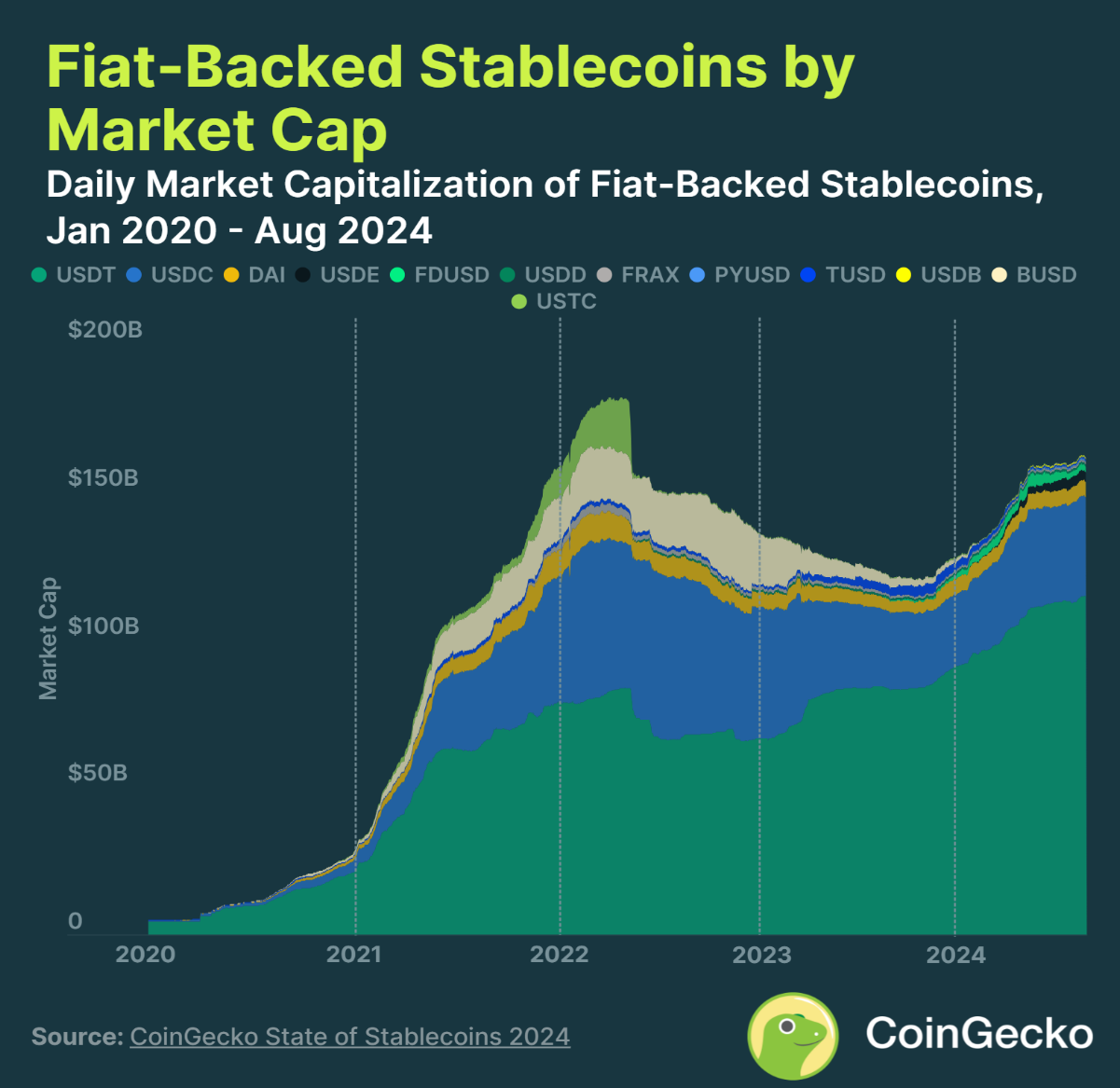

法币支持的稳定币市值在 2024 年飙升至 1612 亿美元,但仍低于 2021 年 1817 亿美元的峰值 尽管 2024 年法币支持的稳定币市场迎来增长,其总市值达到了 1612 亿美元,但这一数据仍未能超过 2021 年的历史高点 1817 亿美元。

商品支持的稳定币在 2024 年增长 18.1% ,达到 13 亿美元,仅为法币支持稳定币的 0.8% 商品支持的稳定币虽有增长,但规模相对较小, 2024 年市值仅为 13 亿美元,占法币支持稳定币总市值的 0.8% 。

稳定币占全球加密市场总市值的 8.2% ,并在市场疲软期间主导地位上升 稳定币在全球加密市场中占据了 8.2% 的份额,尤其在市场疲软时期,其市场主导地位进一步提升。

870 万个地址持有稳定币,其中 97.1% 持有 USDT、USDC 或 DAI 大多数稳定币持有者主要集中在 USDT、USDC 和 DAI 上,约 97.1% 的地址持有这三类稳定币。

稳定币在保持锚定稳定性方面仍存在困难,尤其是在不确定时期 尽管稳定币旨在维持其锚定的价格,但在市场动荡和不确定时期,许多稳定币在保持稳定性上仍面临挑战。

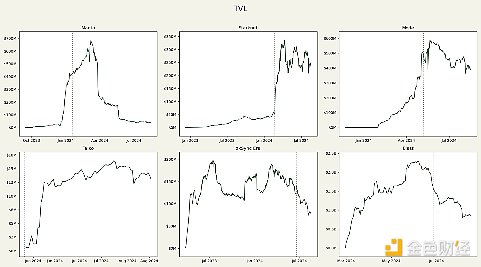

自 2020 年以来,前十大法币锚定的稳定币总市值大幅增长。在 2020-2021 年的牛市中,市场总值从 2020 年初的 50 亿美元激增 3121.7% ,到 2022 年 3 月达到 1817 亿美元。随着 Terra 和其 UST 稳定币的崩溃,稳定币市值一度下滑,但在 2023 年 11 月出现逆转。截至 2024 年 8 月,法币锚定的稳定币总市值已增长 35.4% ,从 1191 亿美元增加至 1612 亿美元。

前三大美元稳定币——Tether(USDT)市值 1144 亿美元、USDC 市值 333 亿美元、Dai(DAI)市值 53 亿美元,占据了总稳定币市值的 94% 。与此同时,USDT 的市场份额已巩固至 70.3% ,而 USDC 的市场份额自 2023 年 3 月美国银行危机后持续下降。锚定其他货币(如欧元、日元和新加坡元)的稳定币仅占市场份额的 0.2% 。

1、商品支持的稳定币在 2024 年增长 18.1% ,达到 13 亿美元,仅占法币支持稳定币的 0.8%

截至 2024 年 8 月 1 日,商品支持的稳定币市值达到 13 亿美元。尽管有 Kinesis 和 VeraOne 等新进入者,Tether Gold (XAUT) 和 PAX Gold (PAXG) 仍占据了该市值的 78% 。尽管商品支持的稳定币自 2020 年以来增长了 212 倍,并在 2024 年增长了 18.1% ,但它们仅占法币支持稳定币市值的 0.8% 。

贵金属是这些稳定币首选的支持商品,但近年来其他商品支持的稳定币也已推出。Uranium 308 项目推出了一种与每磅 U 308 铀化合物价格挂钩的稳定币,但该项目现已停止运营。

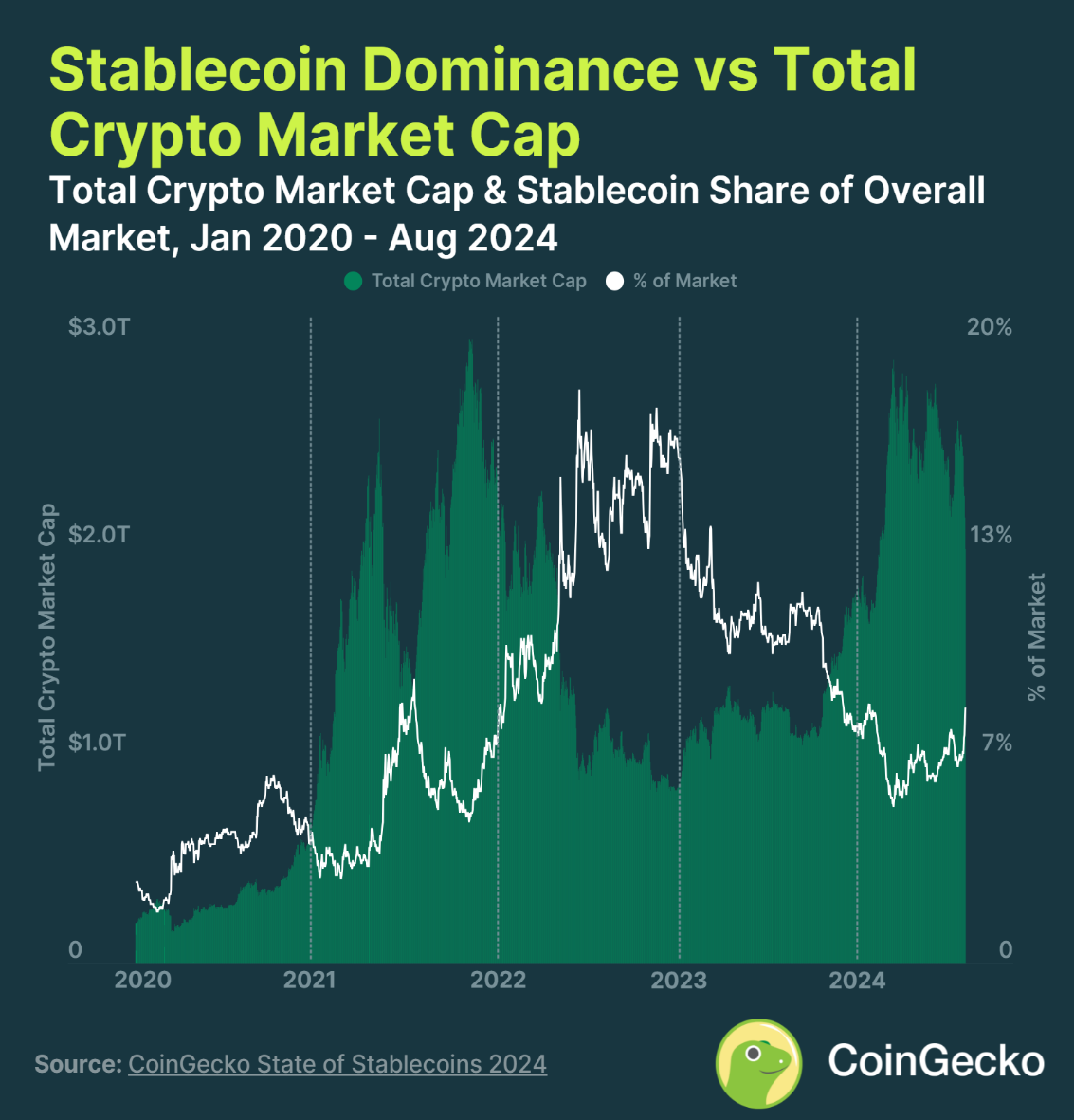

2、稳定币占全球加密市场总市值的 8.2% ,并在市场疲软期间其主导地位进一步上升

截至 2024 年 8 月 1 日,稳定币占全球加密市场总市值的 8.2% 。2020 年初,稳定币在加密行业中的占比还非常小,仅占全球市场总值的约 2% ,但在 DeFi 兴起初期达到了 6% 的峰值。

稳定币的主导地位在 2021 年 11 月至 2022 年 5 月间迅速上升,主要由于 Terra 的 UST 稳定币的指数级增长,其市场份额从 4.8% 上升至 15.6% 。然而,在 UST 崩溃后,稳定币的市场份额急剧下降,随后在熊市中投资者寻求稳定的背景下,市场份额迅速回升,达到了 18.4% 的高点。

3、 稳定币占全球加密市场总市值的 8.2% ,并在市场疲软期间主导地位上升

截至 2024 年 8 月 1 日,稳定币占全球加密市场总市值的 8.2% 。在 2020 年初,稳定币在加密行业中的占比还非常小,仅占全球市场总值的约 2% ,但在 DeFi 热潮初期达到了 6% 的峰值。

稳定币的主导地位在 2021 年 11 月至 2022 年 5 月间显著上升,主要由于 Terra 的 UST 稳定币的快速增长,其市场份额从 4.8% 上升至 15.6% 。然而,在 UST 崩溃后,稳定币的市场份额急剧下降,但随着投资者在随后的熊市中寻求稳定,市场份额再次飙升至 18.4% 的高点。

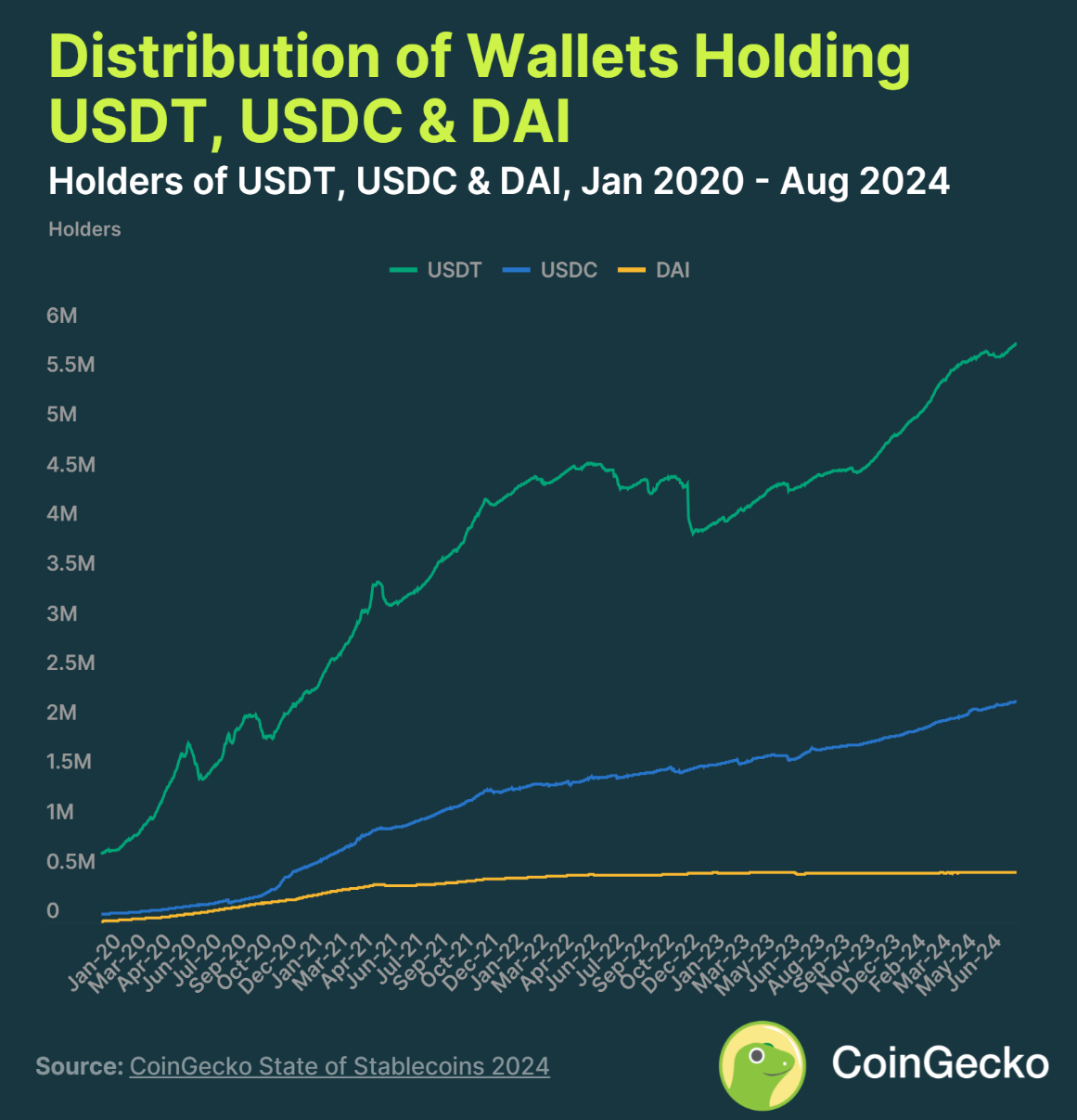

4、 870 万个地址持有稳定币,其中 97.1% 持有 USDT、USDC 或 DAI

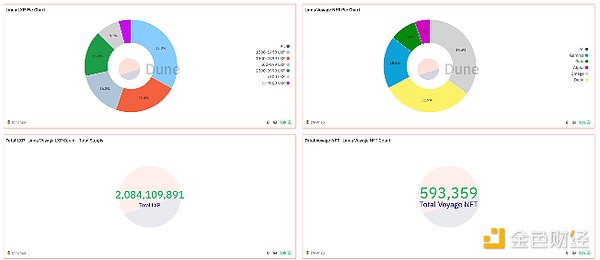

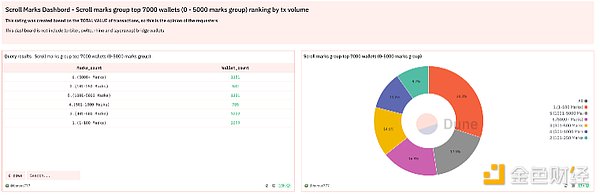

前十大稳定币共有 870 万个持币地址,其中前三大稳定币——USDT、USDC 和 DAI,占据了 97.1% 的持币地址。

USDT 持币地址数量最多,拥有超过 580 万个钱包,比其最接近的竞争对手 USDC 多出 2.6 倍。其余八种稳定币的持币地址均少于 100 万,DAI 则仅被超过 50.5 万个钱包持有。

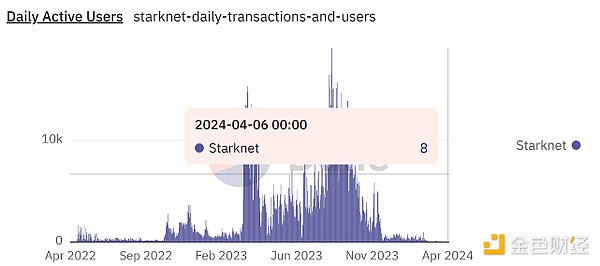

这些稳定币在 2020 年增长迅猛,但在 2022 年 Terra 崩溃后,因担忧其他稳定币的偿付能力,增长速度大幅放缓。

5、稳定币在保持其锚定价格的稳定性方面仍存在困难,尤其是在市场不确定时期

过去,稳定币在波动期间难以维持其锚定价格。然而,像 USDT、USDC 和 DAI 等成熟的稳定币现在能够更好地保持与 1 美元的挂钩。稳定币通常在市场波动期间,如 2023 年 3 月银行危机时,出现脱锚现象,原因是市场对 Silvergate 和 Signature 银行存款的安全性存在不确定性。

较新的稳定币,尤其是部分算法支持的稳定币,如 USDD、DAI 和 FRAX,波动性更大,依赖市场套利来维持其锚定。然而,也有不少失败的案例,例如 Iron Finance 和 Basis Cash,这些项目未能成功维持其锚定价格。