文章作者:TheiaResearch 文章编译:Block unicorn

我对我们行业的未来持乐观态度,但我不期待会再次出现像四年前那样的泡沫。我预计优秀的资产——而且确实有很多优秀的资产——在未来几年会表现良好,并将我所有的资本押注在这种预期上。然而,在行业的结构中存在一个奇怪的想法,即即使是毫无价值的资产也应该每四年以天文数字的估值进行交易。这个现象已经发生了两次——一次是在2017年,另一次是在2021年——所以逻辑上认为它应该在2025年再次发生。我认为这个想法是错误的,并且阻碍了我们行业的发展。

将世界分为两种范式——基本面范式和周期性狂热范式。基本面范式意味着你相信行业的长期愿景,但不期望代币的交易价格超过其内在价值。在基本面范式下,投资者有动力与优秀的团队合作,在大市场中建立盈利的业务,而建设者则有动力专注于产品、客户和业务的基本经济学。另一方面,周期性狂热范式意味着投资者相信每四年会出现一次泡沫,而这些都不重要。自然的激励是去把握市场时机,并在狂热开始时尽量投资于具有叙事价值的代币。没有必要考虑基本面,也不需要考虑团队是否在为长期发展而努力——当每种资产的价格远超其内在价值时,这些问题都不重要。

我认为,令人惊讶的是,许多投资者都是在周期性狂热范式下运作的,他们在未来几年会感到失望,因为基本面的策略表现良好,而叙事代币表现不佳。卖家太多,买家太少,不会再重现2020年至2021年的情况。

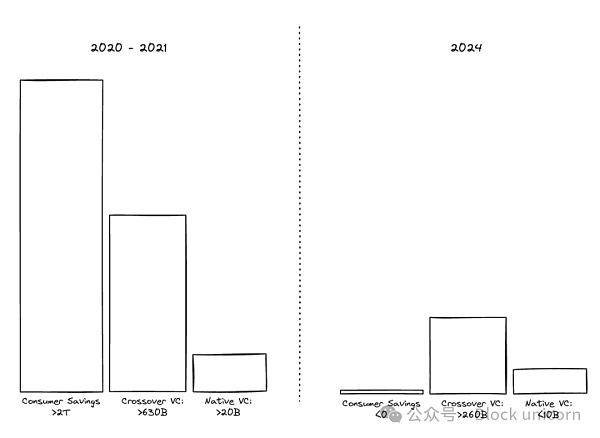

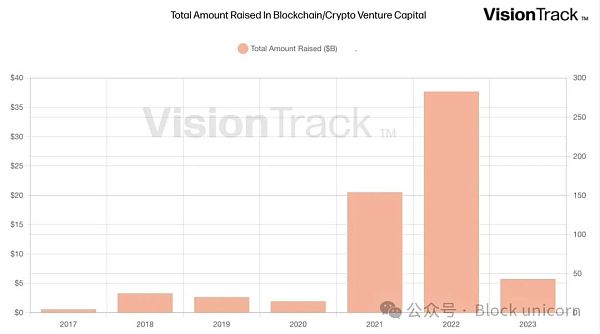

我们在2021年经历了泡沫,因为多个缺乏弹性的买家群体在一个几乎没有供应的市场上相遇。我们看到本地的风险投资基金在2021年筹集了超过200亿美元,并尽快将这些资金积极投入市场。跨界基金在2020年至2021年间筹集了6300亿美元,这基于2010年至2020年技术牛市期间超过10年的良好表现,并积极投入加密货币市场。散户手中有约8150亿美元的刺激支票,他们对这个行业充满信心。由于BTC、ETH和SOL价格的迅速上涨(以及一些试图复制这些涨势的其他一级代币),超级大户们也拥有1.5万亿美元的新资本。这些群体中的人们相信该行业将在短期内兑现其承诺;他们认为链上金融将在未来几年内颠覆高盛,并且一切将在本世纪中叶之前建立在区块链的生态上。

没有卖家来满足这种需求,进入这一时期的只有创始人和少数早期风险投资者持有大量代币。他们不能卖出——部分原因是锁定期,部分原因是他们相信这个故事并有新资本可供投入。记住市值的逻辑:如果90%代币被锁定,只有10%的代币以翻倍价格交易,总市值也会随之翻倍。因此,上一个泡沫期间市值的增长,主要是因为有太多买家从少数卖家手中购买了很少量的代币。

今天市场的结构完全不同,对于本地基金来说,筹集新资本变得更加困难。2023年的筹资减少了85%,2024年几乎没有恢复(例如Paradigm在2024年的筹资为8亿美元,而2021年为25亿美元)。跨界基金将缓慢回归,而随着消费者储蓄从2021年的超过2万亿美元降至2024年的负数,散户基本上已经消失。剩下的散户参与者宁愿投资于模因币(Meme Coin或是垃圾),而不是嵌入了风险投资解锁的复杂基础设施叙事。大户们表现出对核心资产(如BTC、ETH和SOL)收益的偏好转变,而不是叙事代币。虽然有一群方向性的流动资金愿意购买代币,但与整体市场相比,他们规模较小,并且我们不想以高估值购买低质量资产。

市场上存在一种轻微的强制卖出动态。风险投资(VC)中有两个核心回报指标——总价值对已付资本(”TVPI”)和已支付分配对已付资本(”DPI”)。TVPI包括你已经卖出的资产所实现的收益和你尚未卖出但已标记的未实现收益,DPI只包括已返还的现金,反映了每一美元投资已经拿回了多少钱。2019年之前筹集的风险投资基金在TVPI和DPI方面表现都相当不错,但大部分回报仍在账面上。这些大型基金即将达到法定的生命周期终点,这意味着它们需要卖出剩余的头寸以向基金投资者返还资本。2019年之后筹集的风险投资基金仍有充足的基金生命周期,但在大多数情况下DPI回报不高(<0.10x),并且基金投资者在分配下一只基金之前要求看到DPI回报,这个行业中最大的持有者在未来几年可能会成为净卖家。

在2023年底和2024年初,许多投资者试图抢在另一场狂热之前入场,导致叙事型代币价格上涨。问题是,大多数人购买的是他们并不真正相信的资产,希望能有人以更高的价格从他们手中买走这些资产。这批愚蠢的资金并未出现,市场拒绝了叙事型代币的真正牛市尝试。这些买家将不会出现,叙事型代币在未来几年将继续表现不佳。

我们正处于向基础观念转变的前夕,那些相信互联网金融体系愿景的人明白,我们仍处于资本主义历史上最大现金流机会之一的初期阶段。要从中受益,你只需努力工作,专注于基本面。

我希望我们的行业能像2001年之后的硅谷那样发展。整个行业在接下来的几十年里蓬勃发展,但这仅仅通过努力工作、产品与市场的契合以及正确的风险评估来实现。像“点击率估值”和“眼球估值”这样的巫术估值技术在市场转向基于第一原则和基本经济学的估值时逐渐消失。在此期间,亚马逊、苹果和谷歌等公司建立了世界上最盈利的业务,几乎所有努力工作并专注于基本面的人都取得了成功。