原文作者:、

原文编译:深潮 TechFlow

摘要

-

原生链的目的:Binance 和 Coinbase 等交易所通过构建自己的区块链平台,增强生态系统并多元化收入模式,从而适应快速变化的市场环境。

-

原生链的类型:原生链大致分为两类。第一类是以 Token 为中心的原生链,例如 Binance 的生态系统,它们通过自己的 Token 提升交易所和生态系统的价值。第二类是以技术为中心的原生链,专注于区块链技术的性能和功能,而不依赖 Token。

-

原生链的挑战:尽管 Binance 和 Coinbase 展示了其显著优势,但开发和使用 原生链仍面临巨大挑战和监管风险。Huobi 的 HECO Chain 就是一个例子,显示了这些困难,并需要大量资源来吸引初始用户和产品。

1. 介绍

加密货币市场以其动态和快速增长著称。尽管市场环境变化迅速,中心化交易所(CEX)依然保持其重要地位。从过去到现在,这些交易所不断扩大其影响力。

CEX 在 Web3 生态系统中扮演着关键角色,凭借强大的商业模式和稳定的收入来源。最近,它们的角色进一步扩展,成为区块链基础设施提供商。典型的例子有 Binance 的 BNB Chain 和 Coinbase 的 BASE Chain,它们通过开发自己的 Web3 生态系统提升了市场影响力。HashKey Exchange 最近推出的基于以太坊 Layer 2 的 HashKey Chain 进一步巩固了这一趋势。

本报告探讨了 CEX 开发原生链的背景和目标,并分析了这些策略对加密货币市场和 Web3 生态系统的影响。通过这一分析,我们希望提供对中心化交易所演变及 Web3 市场未来方向的见解。

2. CEX 如何通过原生链产生收入?

CEX 根据不同的战略目标开发和运营原生链。它们的方法大致分为两类。第一类是以 Token 为中心的 Native Chain,这是 CEX 最常采用的策略,围绕其自身的 Token 构建生态系统。第二类是以技术为中心的 Native Chain,专注于区块链技术的性能和功能。

2.1. 以 Token 为中心的 Native Chain

来源:OKX

以 Token 为中心的 Native Chain 是中心化交易所(CEX)中最常见的方法。像 Binance、OKX 和 Crypto.com 这样的交易所采用这种模式。通过发行 Token 增加现有交易模式的价值,基于 Token 经济学提供激励,并利用 Token 吸引众多项目进入其生态系统。这一策略允许用户和生态系统参与者的快速扩展。此外,通过链接各种服务并为用户提供直接、可见的好处,实现业务模式的多样化,并将用户锁定在交易所内。

例如,Crypto.com 的 Cronos 不仅支持质押和网络奖励,还允许用户使用其 Token $CRO 访问 DeFi 功能。该 Token 可用于获得更高的现金返还和折扣、在线购物以及独家奖励。OKX 提供折扣交易费用,并通过 OKX Earn 帮助用户生成稳定收入。Binance 通过在其平台内构建 DeFi 和 GameFi 生态系统,扩展了其 Token 的价值。

这种以 Token 为中心的模式有效地将交易所定位为综合区块链生态系统,为用户提供更多的价值和激励。然而,需要注意的是,这种模式易受 Token 价值波动和监管风险的影响。

2.2. 以技术为中心的 Native Chain (非 Token 模型)

Coinbase 是以技术为中心的 Native Chain 的典型代表。Coinbase 开发 Native Chain 带来了多个战略优势,尤其是收入模式的多样化。这个模型最主要的收入来源是交易费用。作为 BASE 链的唯一排序者,Coinbase 控制了链内的所有交易,从中获得了可观的收入。

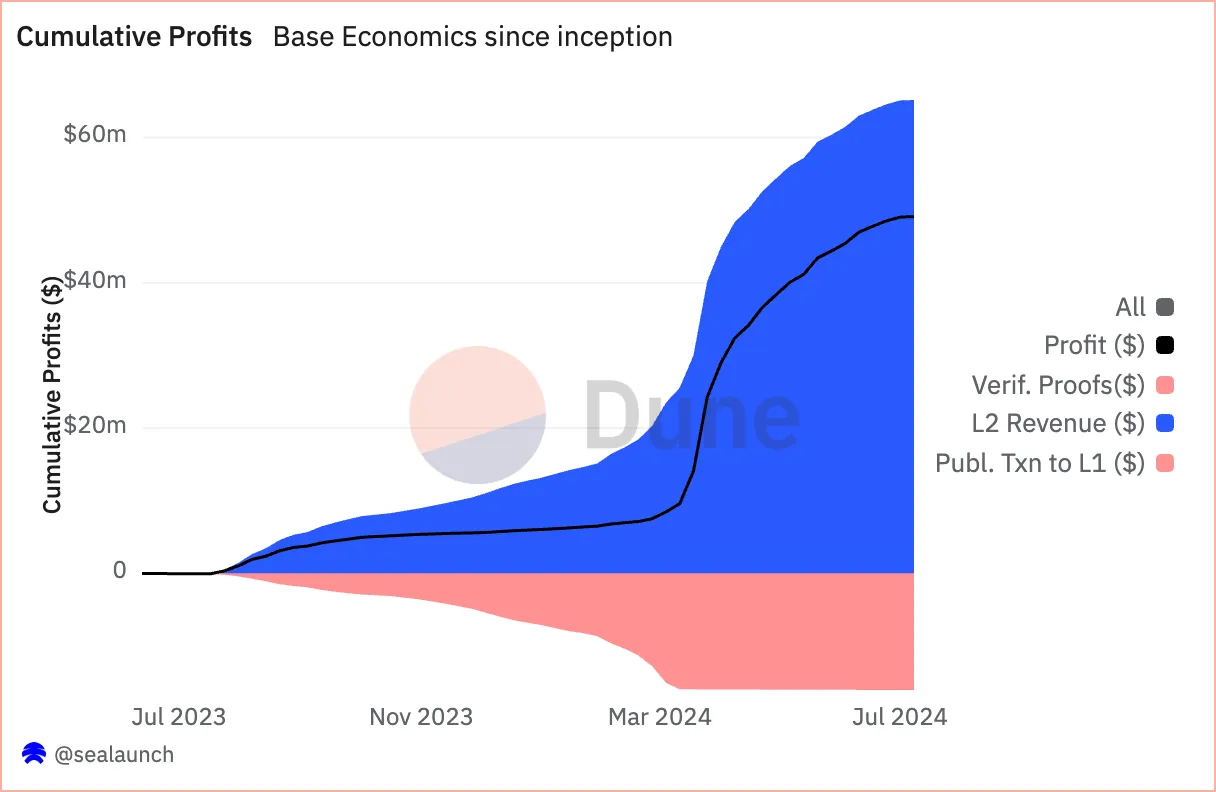

来源:@sealaunch

BASE 通过将多个用户的交易捆绑成一个交易在以太坊上进行,从而最大化收入并降低成本。作为一个 L2,BASE 需要将交易汇总到以太坊(L1),这可以通过捆绑更多交易来降低成本。

例如,如果链 A 和 BASE 各收取每笔交易 1 美元,链 A 通过捆绑 50 笔交易赚取 50 美元,而 BASE 通过捆绑 100 笔交易赚取 100 美元。如果两者都支付 50 美元给以太坊进行交易,链 A 仅能保本,而 BASE 则净赚 50 美元。这种效率使 BASE 能够通过有效捆绑更多交易来最大化收入。

自 2023 年 8 月 BASE 链推出以来,BASE 已产生约 6510 万美元的费用。其中, 1600 万美元支付给了以太坊网络,而 4910 万美元作为 Coinbase 的利润。然而,BASE 与 Optimism(底层 OP Stack 技术的开发者)有收入共享协议。根据协议,Coinbase 必须与 Optimism DAO 分享 BASE 收入的 2.5% 或其净利润的 15% ,以较大者为准。此外,未来 BASE 的排序者去中心化可能进一步限制利润。

另一个重要的收入策略是在链内发行稳定币。Coinbase 与稳定币发行商 Circle 合作,发行基于 BASE 的 USDC,从 USDC 背后的 USD 抵押品利息中产生收入。仅在 2024 年第一季度,这一合作就为 Coinbase 带来了 1.9732 亿美元,占该季度总收入的 12% 。鉴于 BASE 上已有 30 亿美元的 USDC,Coinbase 与 Circle 可能有一个对 BASE 发行的 USDC 有利的协议。这可能会带来可观的利息收入,甚至可能超过交易费用的收入。

BASE 对 Coinbase 的好处不仅限于财务收益。BASE 增强了 Coinbase 的品牌形象,展示了交易所在行业创新中的领导地位,并巩固了其在生态系统中的独特地位。此外,BASE 作为业务扩展的基础,使 Coinbase 能够将其业务拓展到基于区块链技术的各个行业。

3. 原生链是一个有吸引力的选项还是一个泡沫?

中心化交易所(CEX)建立 原生链的策略因各交易所的目标和环境而异。这种方法涉及一个多方面的决策过程,不仅仅是技术选择,还要考虑复杂的现实场景和各种风险。

优势:

-

灵活定制:能够构建优化的基础设施,以满足交易所及其用户的需求。

-

收入多样化:通过运营专有区块链创建新的收入来源。

-

生态系统扩展:通过开发独立的生态系统扩展业务领域。

劣势:

-

高开发成本:区块链开发和维护需要大量资源。

-

激烈竞争:吸引初始用户和实现网络效应的挑战,类似于其他区块链。

-

监管风险:作为加密资产运营商,需要应对复杂的监管环境。

建立原生链无疑是一个有吸引力的选项,但也涉及诸多风险和挑战。例如,像 Binance 的 BNB Chain 和 Coinbase 的 BASE 这样的成功案例展示了各种好处,如产生新的收入来源和扩大用户基础。

相反,失败的例子如 Huobi 的 HECO Chain 表明成功并非保证。在竞争激烈的区块链市场中实现网络效应和确保有意义的用户基础是一项艰巨的任务。

监管风险也是一个关键考虑因素。例如,Coinbase 决定不为 BASE 发行原生 Token 可能受到 SEC 等监管机构潜在反应的影响。这表明交易所在制定 Native Chain 策略时必须仔细考虑监管环境。

建立 Native Chain 对交易所来说可能是一个有吸引力的选项,但这是一项复杂的战略决策,不能简单地看作是趋势或泡沫。每个交易所必须全面评估其优势、目标市场、监管环境和技术能力,以确定这一策略的适用性。

4. 结论

最近,中心化交易所(CEX)对开发 Native Chain 的兴趣在加密货币行业内迅速升温。香港的 HashKey Exchange 宣布推出基于以太坊 Layer 2 的 HashKey Chain。韩国的加密货币交易所 Korbit 也开始了区块链平台的开发,参考了 Coinbase 的 BASE。这表明,以技术基础设施为中心的区块链设计被认为具有巨大的盈利潜力。

特别是,考虑到韩国《虚拟资产用户保护法》对在交易所上市有既得利益的 Token 的限制,Korbit 的决定可能是因为仅通过交易费用模式就能产生足够的收入。

尽管区块链基础设施主要在西方世界发展,但亚洲交易所现在也开始进入链开发领域,强化了全球基础设施的竞争。亚洲交易所拥有相对丰富的资本和稳定性,它们的参与预计将增强区块链生态系统的多样性和创新。

最终,这些项目的成功预计将为用户提供实实在在的价值,实现广泛的采用,并显著推动区块链行业技术的进步。除了扩展交易所的商业模式外,这些举措还将推动整个区块链生态系统的创新和增长。密切关注这些发展将如何塑造未来的加密货币市场和 Web3 生态系统是至关重要的。